不動産投資をする上で、融資・借入は切っても切り離せません。借入を行わず不動産投資を行うのは運用効率から言っても合理的ではないからです。

古家改築で高い利回りを実現する場合は物件取得で熾烈な競争になりますので、キャッシュの方が良いということもあります。

しかし、できるだけキャッシュは使いたくないのが本音で、融資を可能な限り使いたいものです。

融資を引くにしても、企業や個人の属性や物件の価値などを考慮して審査されますので駆け出し不動産業者や投資家にとっては鬼門であり信頼を積み重ねていくまでは忍耐力が求められます。

しかし、融資獲得は避けられません。

今回は数ある金融機関の中でも、多くの不動産会社や不動産投資家が積極的に活用する「日本政策金融公庫」について紹介していきたいと思います。

筆者自身も、駆け出しの頃は大いに活用させていただきました。

Contents

日本政策金融公庫とは?

日本政策金融公庫は株式会社です。名称は「株式会社日本政策金融公庫」となっています。

国が100%出資する金融機関で、「国民生活金融公庫」「農林競業金融公庫」「中小企業金融公庫」「国際協力銀行」など政策金融機関が統合されて発足した機関となっています。

名前の通りではありますが、我々が支払っている税金はこういった中小企業支援にフル活用されていることに気付かされますよね。

サラリーマンであれば税金は取られるだけで終わりますが、事業家であれば税金は循環するのです。

会社の目的は公式HPで以下のように定義されています。

一般の金融機関が行う金融を補完することを旨とし、国民一般、中小企業者及び農林水産業者の資金調達を支援するための金融の機能を担うとともに、内外の金融秩序の混乱又は大規模な災害、テロリズム若しくは感染症等による被害に対処するために必要な金融を行うほか、当該必要な金融が銀行その他の金融機関により迅速かつ円滑に行われることを可能とし、もって国民生活の向上に寄与することを目的として業務を行っています。

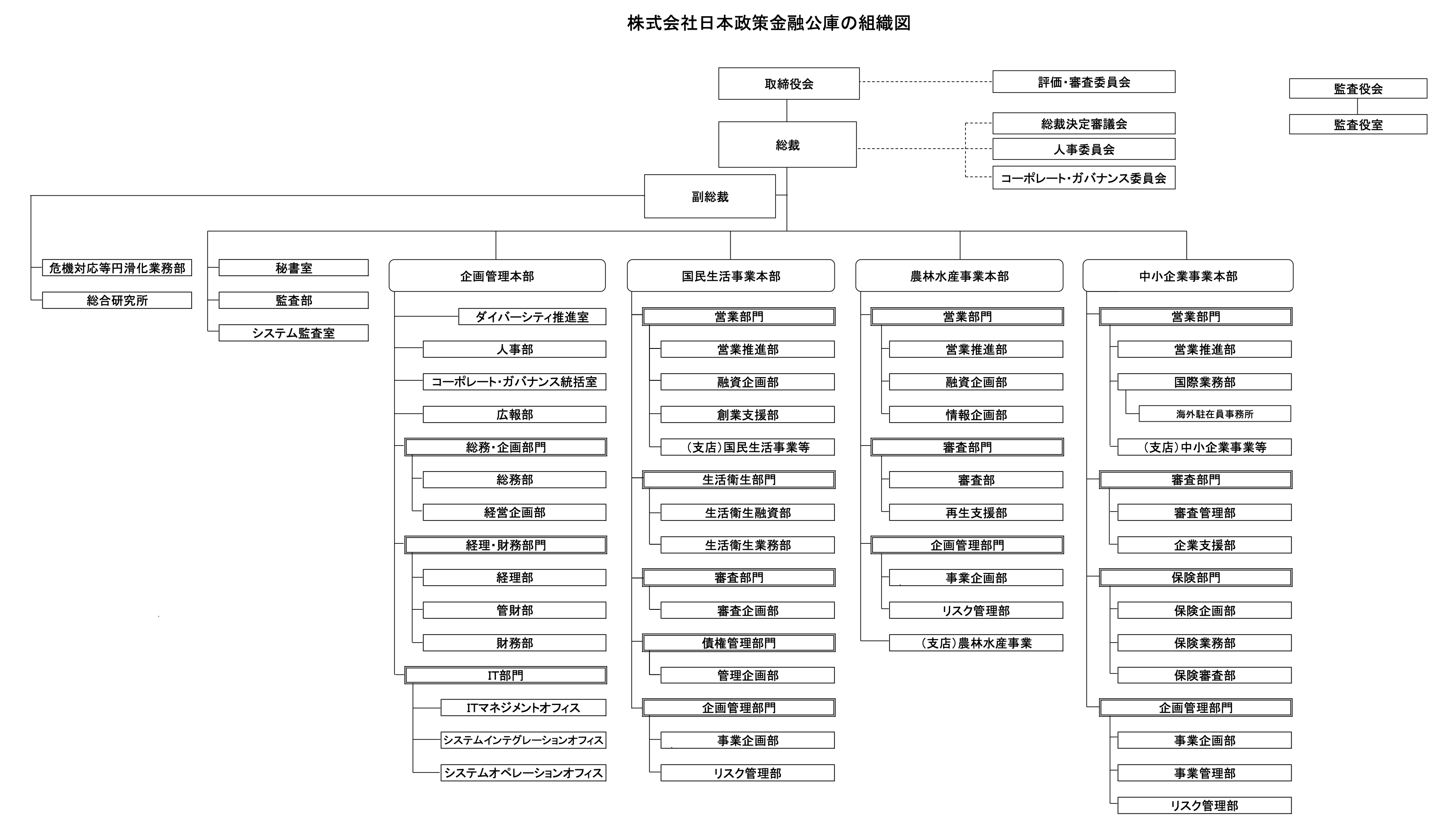

資本金は11兆円を超え、支店数は152、職員数はなんと7,436人となっています。組織図は以下の通りで一般的な大企業と遜色ありません。

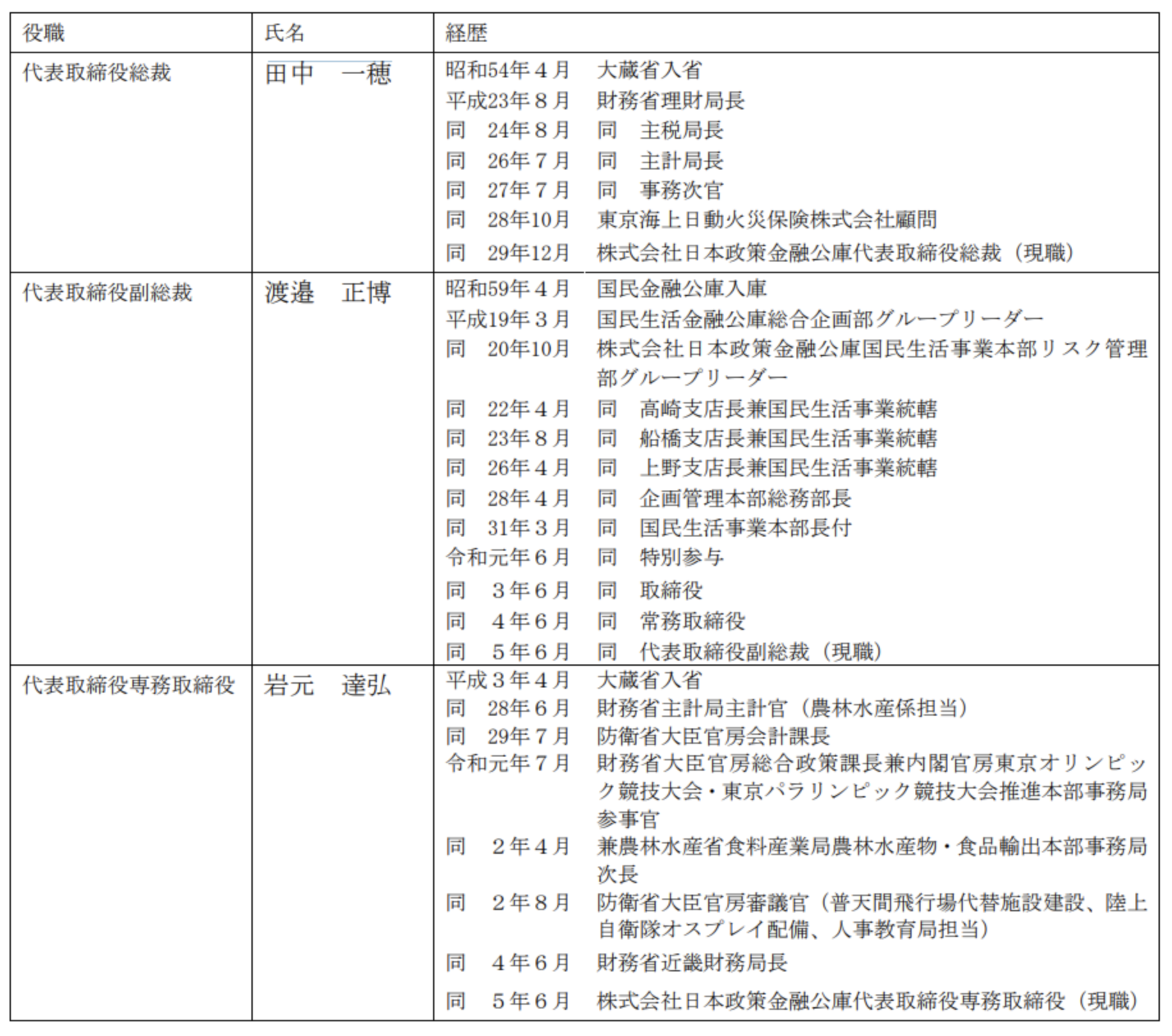

代表取締役総裁は田中 一穂氏となっており、大蔵省入省の超トップエリートです。他役員も錚々たる面子が揃っています。

日本政策金融公庫で不動産賃貸業への融資はサラリーマン大家でも可能か?金利水準は?

サラリーマンでも融資を受けることは可能

個人事業主や法人のみが融資を受けられると思われがちですが、サラリーマンの方でも融資を受けることはできます。

属性の条件としては以下となっています。簡単にまとめると34歳未満、55歳以上、または女性で自己資金が大きく、高利回りが期待できる物件を確保できている人です。

- 新たに事業を始める方または事業開始後おおむね7年以内の方

- 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金

その他、女性、または35歳未満か55歳以上の方であって、新たに事業を始める方または事業開始後おおむね7年以内の方も融資を受けられます。

こちらはかなり緩いですね。ただ、いずれにせよ事業計画次第かと思います。

融資限度額は直接貸付で7,200万円(うち運転資金4,800万円)、利率(年)は基準金利となっています。返済期間は設備資金が20年以内、運転資金は7年以内です。

不動産投資の場合も7年間で融資が出ます。これはつまり、利回りは相当に高くなければローンのメリットを最大化できないということです。

○ 融資限度額:7,200万円(うち運転資金4,800万円)

○ 利率(年):

基準利率。ただし、次の要件に該当する方が必要とする資金(原則として土地にかかる資金を除く。)は特別利率。なお、ご融資後に利益率や雇用に関する一定の目標を達成した場合に利率を0.2%引下げる「創業後目標達成型金利」については、こちらをご覧ください。

○ ご返済期間:

設備資金 20年以内(うち据置期間5年以内)

運転資金 7年以内(うち据置期間2年以内)

買付をしたい物件が決まり、リフォームやクリーニングなどの費用がある程度固まったタイミングで、まずは支店へ相談しに行ってみましょう。

利率は支店と担当者によっても判断が異なりますが、他金融機関よりも金利は低い水準であり、固定金利なので計画を立て易いです。

(令和5年8月1日現在、年利%)

| 基準利率 | 特別利率A | 特別利率B | 特別利率C | 特別利率D | 特別利率E | 特別利率J | 特別利率N | 特別利率O | 特別利率P | 特別利率Q | 特別利率R | 特別利率U |

| 0.99~2.55 | 0.59 ~ 2.15 |

0.35~1.90 | 0.30~1.65 | 0.34~1.60 | 0.30~1.15 | 0.30~1.50 | 0.69~1.75 | 0.30~1.35 | 0.79~2.05 | 0.59~1.85 | 0.79~1.85 | 0.49~1.55 |

アパートローン20年などは組める?「賃貸業」のみ融資可能

日本政策金融公庫から賃貸業として融資を受ける条件としては、取得する予定の物件を担保として提供することが条件になります。短期の投資目的であれば、融資は受けられません。

とはいえ、何年か賃貸に出した後に売却を行うのは通常のことですし、融資を受ける際の「名目」として賃貸業とし申し込みを行うと考えれば良いでしょう。

上記の通り20年は筆者の経験からは難しく、属性が良くても15年が限度ではないかと思います。

しかし、ピカピカの物件であり、属性が例えば三菱商事勤務、且つ純資産が2〜3億円あれば、より優遇されるかもしれません。

経営者でも資産が10億円以上あるなどであれば、金融公庫も検討してくれるはずです。

担保提供はマスト、物件価格に対する融資割合は低め

日本政策金融公庫と他金融機関との違いに最も多く挙げられるのが、担保となる物件の評価が厳しいことです。

本当に収益が見込める物件と判断されない限りは満額融資などが厳しくなり、20%の頭金を求められることも少なくありません。

不動産投資家としては、フルローンで受けたいところなので、頭金の資金流出は痛いですよね。

一棟アパートの場合はさらに審査が厳しくなり、半額は自己資金を用意するよう指示されることも少なくありません。

日本政策金融公庫の最大のデメリットはここにあります。物件価格に対する融資割合が低いのです。

高利回り物件の目安

目安は10%程度です。それを下回ると一部融資すら厳しくなります。

また、事業計画も絵に描いた餅ではもちろんダメで、具体的且つ現実味のある計画を立てる必要があります。

日本政策金融公庫でアパートローンを組むメリットは?

保証人が不要

融資業としては借主が返済不能になることが最も恐れていることですので、保証人を立ててもらうことが重要です。

しかし、日本政策金融公庫の場合は保証人を必要としていません。この点は男気あふれる金融機関と言えます(国のお金なので他金融機関とは背景が異なりますが)。

駆け出しの事業家としては不安が一つなくなりますので、非常に助かりますよね。

団体信用生命保険への加入も必須ではない

住宅ローンなどを組んだことがある人はわかると思いますが、金融機関は借主に対して団信に入ることを必須とすることが多いです。

融資を受ける本人が死亡したり、ガンになったりすれば、保証会社が残債を補償してくれるからですね。

金融機関は本当にリスクを回避して融資業を行っていますよね。「お金を貸せる」とは凄まじいパワーなのだということを思い知らされます。

ただ、日本政策金融公庫は融資を受ける本人に団信も求めず、任意としています。借入を行う側としてはコストメリットもありますので、これまた嬉しいメリットですよね。

支店が多いので全国津々浦々で対応可能

支店が150以上もありますので、例えば地方の不動産物件を購入しようと思った時に、いつでも日本政策金融公庫が選択肢に入ってくるのは大きなメリットですよね。

他金融機関では、一部地域しか対応していない場合も多くあるので、最後の砦となる政策金融公庫が対応してくれると思うと心強いですよね。

デメリット

返済期間が一般金融機関より短い

上記で述べましたが、不動産投資への融資は7年程度が設定されています。

つまりは実質利回りが15%を下回ると厳しいということです。

審査が厳しい・事業性が求められる

簡易な審査ではなく、かなり厳しい審査であり、満額ローンは中々出ないのが日本政策金融公庫の特徴です。

適当な事業計画や、欠点のある物件では中々突破できないことを肝に銘じましょう。

また、借入を行う法人や本人よりも、事業性に重きを置いて審査しており、見方によっては日本政策金融公庫が厳しく事業性を見てくれるという側面もあり、一概にデメリットとは言えないのかもしれませんね。

融資限度額が低い

一般的な金融機関では1億円など融資枠がありますが(属性にもよりますが)、日本政策金融公庫は7200万円となっています。

少し都会のアパート物件になってくると、自己資金の必要性が出てきます。

まとめ

今回は都市銀行、地方銀行、信用金庫などで不動産ローンの審査を通過できず、最後に頼る先として認識されている日本政策金融公庫について解説しました。

最後の砦的存在とはいえ、審査は厳しく、正しい物件をしっかり見極め、事業計画を作る必要があります。

これは日本政策金融公庫に限らず、事業家、投資家としても当然ですよね。

中々高度な作業でもありますが、効率よく進める必要もあるので、結局は知識やノウハウ、金融機関とのコネクションのある不動産会社とタッグを組むのが一番早いです。

筆者はMLパートナーズに頼り切りですので、読者の方々もぜひ検討してみてください。