三菱国際投信が運用する人気の投信に「ベイリー・ギフォード世界長期成長株ファンド」があります。

同投信はロイヤル・マイルという愛称で親しまれています。

ロイヤル・マイルは2020年度のMorning Starの国際株式型部門の最優秀ファンドとなっています。

本日はロイヤル・マイルについて、どのような投信なのか、どのようなリターンなのかという点についてお伝えしていきたいと思います。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

Contents

ロイヤルマイルの特徴とは?

それではロイヤルマイルの特徴についてみていきたいと思います。

ベイリー・ギフォード・インベストメント・マネジメント(ヨーロッパ)リミテッドが運用

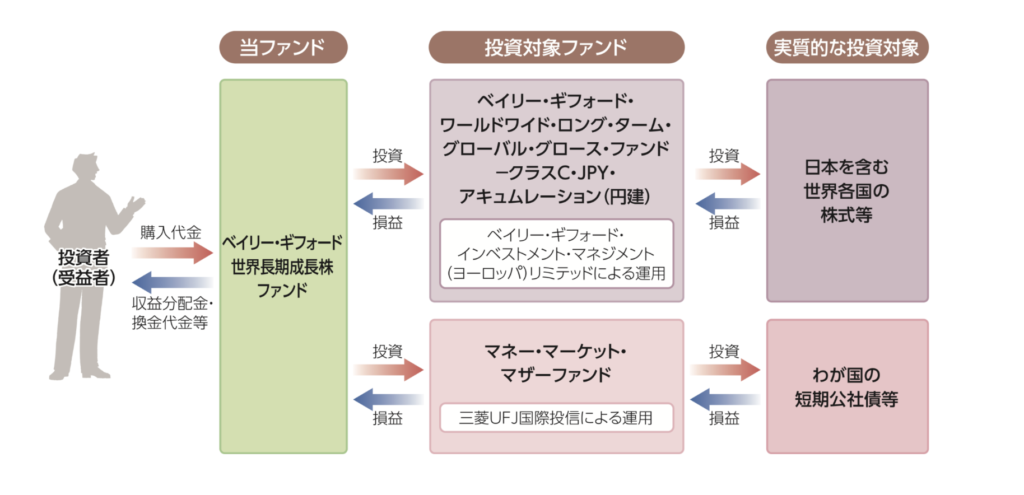

ロイヤル・マイルは三菱国際投信によって販売されていますが、実際に運用を行なっているのはベイリー・ギフォード・インベストメント・マネジメント(ヨーロッパ)リミテッドです。

同社はベイリー・ギフォード&カンパニーの孫会社です。ベイリー・ギフォード&カンパニーは1908年に創業の伝統的な英国の資産運用会社です。

ロイヤルマイルは以下の通りの運用スキームになっています。

マネー・マーケット・レンディングには殆ど投資していないので、「ベイリー・ギフォード・ ワールドワイド・ロング・ターム・ グローバル・グロース・ファンド -クラスC・JPY・アキュムレーション(円建)」に投資をしています。

投資対象は全世界の株式

ベイリーギフォードは世界の株式に分散して投資しています。先進国だけでなく新興国にも分散して投資しています。

以下は国別の構成比率ですが米国と中国という超大国を中心にしたポートフォリオとしています。(ここからのデータは全て2024年5月31日時点)

2024年に米国株が大きく上昇しているので米国株の比率が更に増えています。一方、2位の中国の比率が減少しているのが印象的ですね。

| 順位 | 国・地域 | 2024年5月31日時点 | 2024年1月31日時点 |

| 1 | アメリカ | 54.60% | 52.50% |

| 2 | 中国 | 12.40% | 17.00% |

| 3 | オランダ | 8.10% | 6.50% |

| 4 | フランス | 4.10% | 6.10% |

| 5 | スウェーデン | 2.50% | 2.90% |

| 6 | カナダ | 2.50% | 2.60% |

| 7 | ブラジル | 4.00% | 2.50% |

| 8 | 韓国 | 3.10% | 2.30% |

| 9 | インド | - | 2.20% |

| 10 | ドイツ | - | 2.10% |

ロイヤルマイルの構成上位銘柄

ではどのような銘柄に投資しているのでしょうか?

以下はロイヤルマイルの構成上位銘柄です。米国や中国、カナダの大型のテック企業になっています。

| No. | 銘柄 | 国・地域 | 業種 | 比率 |

| 1 | NVIDIA CORP | アメリカ | 情報技術 | 9.60% |

| 2 | AMAZON.COM INC | アメリカ | 一般消費財・サービス | 6.60% |

| 3 | ASML HOLDING NV | オランダ | 情報技術 | 5.10% |

| 4 | PINDUODUO INC-ADR | 中国 | 一般消費財・サービス | 5.00% |

| 5 | TRADE DESK INC | アメリカ | コミュニケーションサービス | 3.60% |

| 6 | INTUITIVE SURGICAL INC | アメリカ | ヘルスケア | 3.50% |

| 7 | MODERNA INC | アメリカ | ヘルスケア | 3.40% |

| 8 | NETFLIX INC | アメリカ | コミュニケーションサービス | 3.40% |

| 9 | DEXCOM INC | アメリカ | ヘルスケア | 3.20% |

| 10 | COUPANG INC | 韓国 | 一般消費財・サービス | 3.10% |

構成トップのNvidiaは日本人には馴染みの薄い銘柄かもしれません。ただ、世界最強の半導体メーカーとして名を馳せ、GAFAMTの次を担うテクノロジー企業です。

すでにNvidiaの時価総額はAmazonを抜いてしまいましたね。特に直近はAIブームでNVIDIAの需要が増加して好決算を発表して株価は爆伸びして史上最高値をとりました。

NVDAは2023年の相場をけん引した銘柄です。ロイヤルマイルはNVDAを投資していたのはファインプレーですね。

過去のポートフォリオの推移は以下となっています。

| 2024年5月末 | 2024年1月末時点 | 2023年10月末時点 | 2023年7月末時点 | 2022年11月末時点 | 2022年8月末時点 | 2022年5月末時点 | |

| 1 | NVIDIA CORP | NVIDIA CORP | AMAZON.COM INC | NVIDIA CORP | AMAZON.COM INC | TESLA INC | Amazon |

| 2 | AMAZON.COM INC | AMAZON.COM INC | NVIDIA CORP | AMAZON.COM INC | MODERNA INC | AMAZON.COM INC | 美団 |

| 3 | ASML HOLDING NV | PINDUODUO INC-ADR | PINDUODUO INC-ADR | TESLA INC | ASML HOLDING NV | MEITUAN-CLASS B | ILLUMINA |

| 4 | PINDUODUO INC-ADR | ASML HOLDING NV | TESLA INC | ASML HOLDING NV | TESLA INC | KERING | アリババ |

| 5 | TRADE DESK INC | ATLASSIAN CORP | ASML HOLDING NV | PINDUODUO INC-ADR | NVIDIA CORP | NVIDIA CORP | テンセント |

| 6 | INTUITIVE SURGICAL INC | SHOPIFY INC - CLASS A | ATLASSIAN CORP | DEXCOM INC | KERING | ASML HOLDING NV | テスラ |

| 7 | MODERNA INC | DEXCOM INC | TRADE DESK | KERING | PINDUODUO INC-ADR | PINDUODUO INC-ADR | KERING |

| 8 | NETFLIX INC | INTUITIVE SURGICAL INC | DEXCOM INC | TRADE DESK INC/THE -CLASS A | DEXCOM INC | TENCENT HOLDINGS LTD | NVIDIA |

| 9 | DEXCOM INC | ADVANCED MICRO DEVICES | KERING | ADYEN NV | MEITUAN-CLASS B | ATLASSIAN CORP PLC-CLASS A | PINDUODUO |

| 10 | COUPANG INC | NETFLIX INC | NETFLIX INC | MEITUAN-CLASS B | ILLUMINA INC | MODERNA INC | ASML |

アリババや美団が上位から落ちています。売ったのかもしれません。あれだけ世間を賑わせたテスラもトップ10からいなくなりました。

中国は国営企業などのバリュー株は下落していませんが、テック株は思い切り下がっているので、ロイヤルマイルのポートフォリオにも影響が出ています。

上記のポートフォリオの通り、ハイテク企業に多くのポーションを割いているので、金融緩和時は高いリターンを出していたことが手に取るようにわかります。

ただ、後でお伝えする通りパンデミック以降のリターンはただブームに乗っただけに過ぎません。

常にこのリターンが続くわけではないということを追ってお伝えしていきたいと思います。

一般的なアクティブファンドと同じ手数料水準

ロイヤルマイルの手数料は以下の通りとなっています。

購入手数料:3.3% (税込)

信託手数料:年率1.5895% (税込)

アクティブ型の投資信託の中では平均的な手数料水準となっています。

ロイヤル・マイルのリスクとリターンを分析

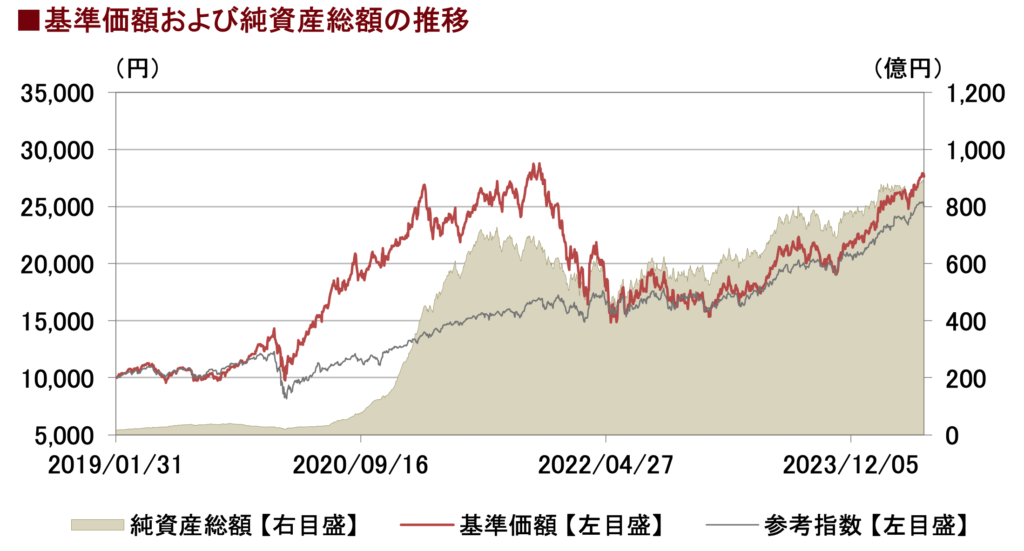

では肝心のロイヤル・マイルのリターンについて紐解いていきたいと思います。運用開始から2021年末までは順調でしたが、その後、急激に基準価額を落としています。

大暴落ですね。そしてテック企業偏重のポートフォリオを変更しない限りは、しばらくは上昇の機会が全くないと思います。

米国の低金利政策は終焉を迎えてテクノロジーバブルも終焉が近いですからね。データでみると以下となります。

一度大きく利益を得ても、その後暴落に捕まると、元の高値まで回復するのに何年もかかってしまうのです。これでは資産は増えませんね。下落耐性が最も大切なのです。

| 年 | 1年 | 3年(年率) |

| トータルリターン | 13.43% | -1.42% |

| 標準偏差 | 25.37 | 28.18 |

| シャープレシオ | 0.53 | -0.05 |

上記の過去3年のリターン▲1.42%、標準偏差28.18%という限られた結果からではありますが、今後1年間の想定されるリターンは以下となります。

平均リターン:▲1.42%

リスク(=標準偏差):28.18%

【68.3%の確率】

平均値±標準偏差の範囲に収まる

▲29.60%(=▲1.42%-28.18%)

〜

26.76%(=▲1.42%+28.18%)

【95.4%の確率】

平均値±(標準偏差×2)の範囲に収まる

▲57.78%(=▲1.42%-28.18%×2)

〜

54.94%(=▲1.42%+28.18%×2)

【99.7%の確率】

平均値±(標準偏差×3)の範囲に収まる

△85.96%(=▲1.42%-28.18%×3)

〜

83.12%(=▲1.42%+28.18%×3)

とんでもないボラティリティの高さですね。

直近はハイテクセクターは昨年上げた分の調整をしており全世界株に劣後した成績となっています。

この点を次の項目で詳しく見ていきたいと思います。

全世界株式に連動するeMAXIS Slim全世界株式のリターンと比較

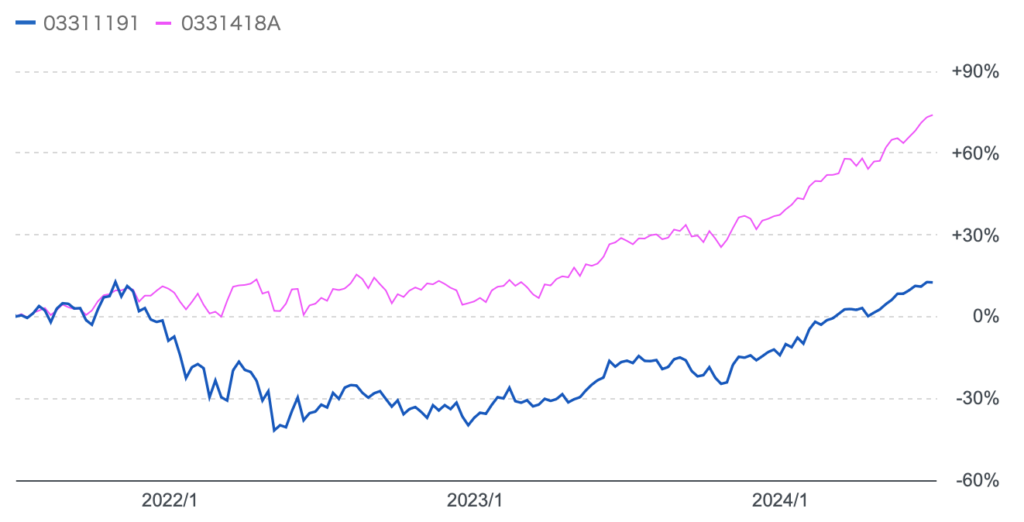

全世界の株式に分散投資しているので、全世界株式と比較する必要があります。

以下はロイヤルマイルと全世界株式に投資しているeMAXIS Slim全世界株式ファンドを比較したものが以下となります。

青:ロイヤルマイル

赤:eMAXIS Slim全世界株式ファンド

直近3年に関してはパンデミック後のバブル相場で作ったバッファーを食いつぶして全世界株に対して劣後しています。

また、着目していただきたいのは株価の変動幅が大きくなっていることです。

テーマ特化型で投資している投資信託の場合、大きく価格が振れるリスクは常に考えた方がよいでしょう。

ロイヤルマイルの2024年以降の今後の見通し

ロイヤル・マイルはハイテク企業に分散投資をしているのでハイテク企業の株価推移が重要になります。

以下は米国のハイテク企業が多く組み入れられているナスダック総合指数の株価推移です。

上記をみると底打ちして株価が最高値を更新していますね。

しかし、この直近の上昇はCharGPT発表以来のAIブームに乗った銘柄によって形成されたものです。マイクロソフトやNvidiaなどの大型テック銘柄が牽引しています。

しかし、内容がよろしくないのです。マグニフィセントセブンと言われる大型テック企業以外の株価は地を張っています。

実際、上昇している銘柄数から下落している銘柄数を引いて算出される騰落レシオは以下の通り下落の一途をたどっています。

多くの銘柄が沈んでいるのに株価が上昇しているという状況は相場全体として弱いことを意味しています。

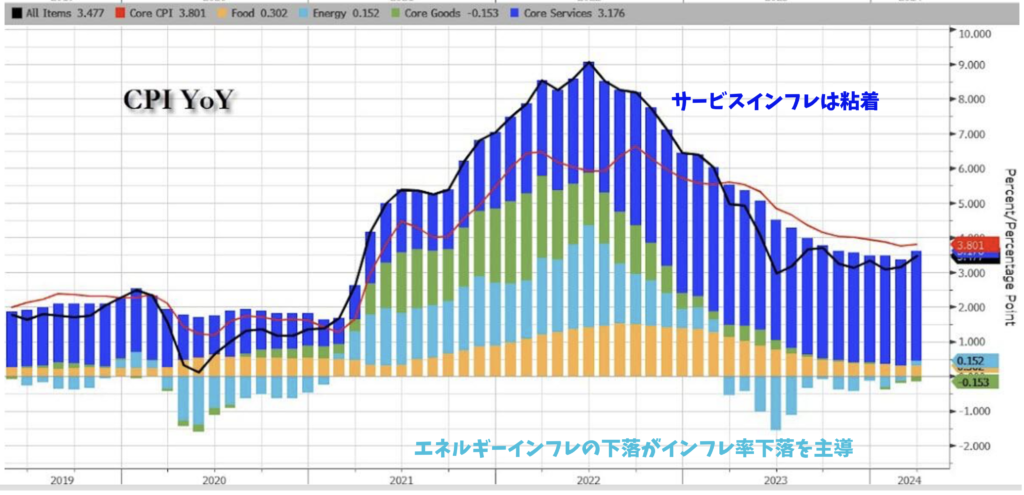

また、今後もハイテク企業にとっては辛い相場が想定されています。理由はインフレの再燃懸念と景気後退です。

ここまで株価が反発しているもう一つの理由にインフレ率が天井をうち沈静化していくとマーケットが見ていることが挙げられます。

以下は米国のインフレ率の推移です。

ピークの9%から大きく下落しています。しかし、直近2024年6月末時点で不穏な動きが見られます。

- エネルギー価格の反発

- サービスインフレは根強い

- 賃金の上昇

つまりインフレが反発する動きをみせているのです。結果として2024年7月現在になっても利下げの目処がたっていません。

今後も高い金利を維持するということを示唆しているのです。これはハイテク企業にとって逆風です。

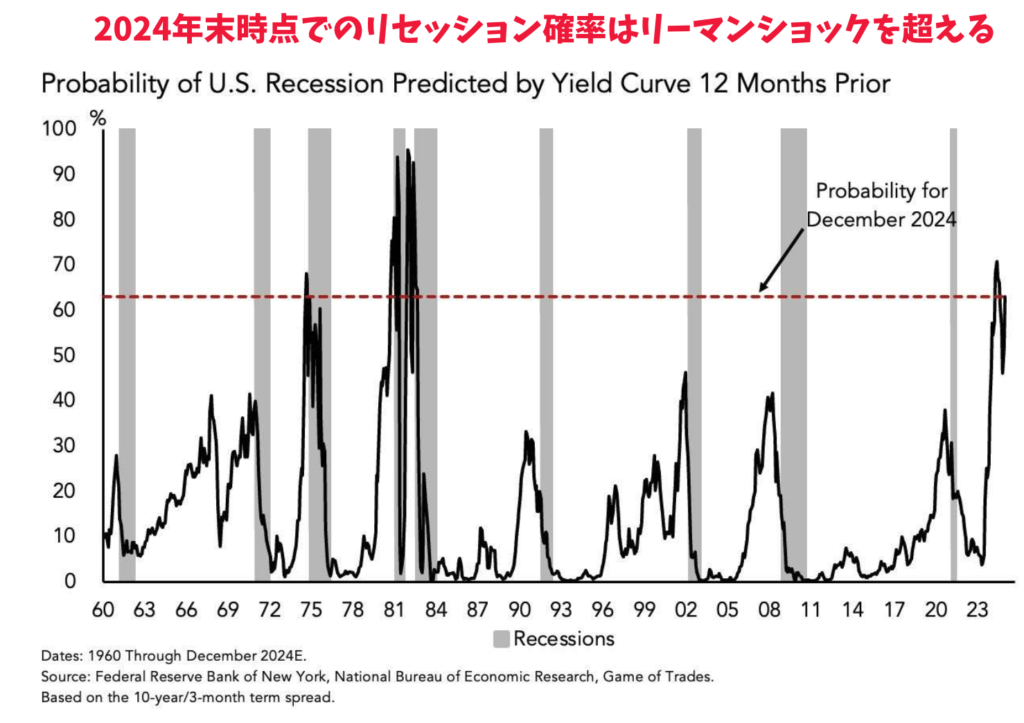

さらに、仮にインフレがおさまっていったとしても、今後は景気後退となる確率が高まっていっています。

景気後退になれば需要が現象して企業収益は下落していきます。当然株価にとっては重しとなります。

いずれにせよ今後もロイヤルマイルも厳しいリターンとなることが見込まれます。

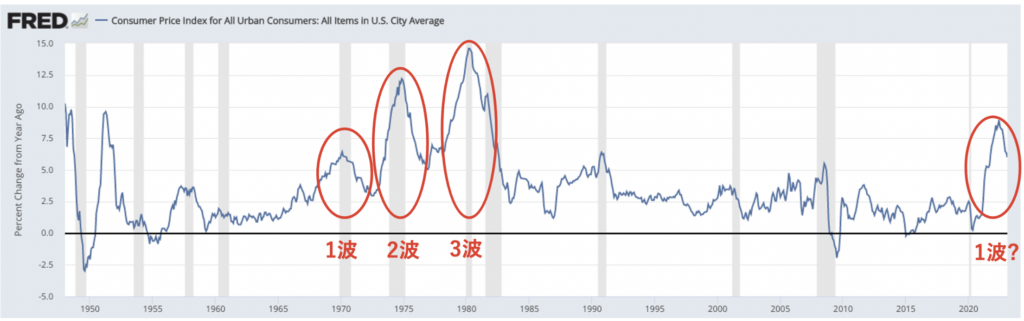

そもそもインフレというのは粘着します。景気後退に陥った後に再び金融緩和を行えば1970年代のようにインフレが何波にもわたっておしよせます。

ハイテク企業にとって2020年代は非常に厳しい環境が継続することが想定されます。

このように特定のセクターに投資をするファンドは、ブームが終わると大きく下落するという傾向があります。

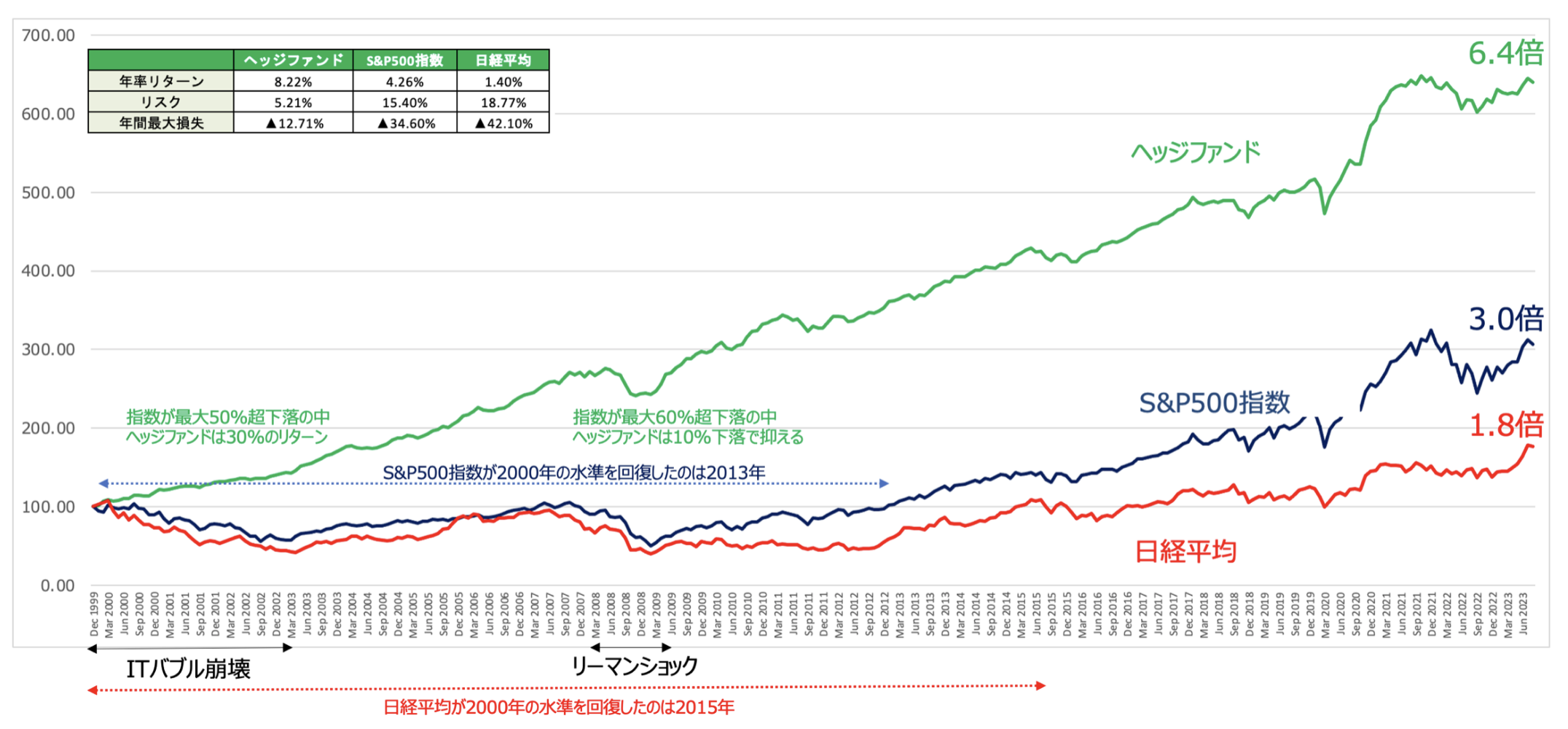

重要なのは、どのような相場であっても利益を狙うことができるファンドに投資することです。

筆者が注目して投資しているのがヘッジファンドです。ヘッジファンドは以下の通り下落相場をうまく操縦しながらインデックスよりも高いリターンを残しています。

証券アナリストでもある筆者の観点から、安定したリターンを狙えるファンドをランキング形式でお伝えしていますのでご覧いただければと思います。

ロイヤル・マイルの掲示板での口コミや評判

最後に評判だけ覗いてみましょう。直近は持っている人が少なくなったのか盛り上がりに欠ける状態となっています。

ベイリー・ギフォード『ロイヤル・マイル』、ついにコロナ禍前くらいまで落ちたか。

いくら長期投資だからって言っても、個人と企業は「長期」の時間軸が違うから、キツいなー。— 野良投資家Q (@nora_q_inv) May 14, 2022

レバレッジatmx+とロイヤルマイルが無ければ投信pfがプラスだということに気がついた。要は中国株ですね。米国株の不調を横目に上げたら気持ち良いのにな〜まだかな〜

— わいかぶ (@cusahaeta) May 7, 2022

ベイリーギフォードのロイヤルマイル投資信託で150万円含み益が出てた先輩ですが、1週間で60万円位まで減ったと。最初のルール通り10%利益で利確すべきだったと言っていた。インデックスは複利を考えて長期でもっていた方が良いがこういうアクティブファンドはどうなんだろ?複利効くのかな?

— 🌺レバレッジハワイマン🌺 (@hawaiiman0104) October 2, 2021

米国金利上がる一方だし 巨額QT始まって 逆イールド発生 リセッション開始 まだまだ下がる要素しかない ここから3割~5割ぐらい下がる覚悟は必要でしょう

復活は3年~5年後ぐらいじゃないかな? 4ケ月前にポジション大きく減らしてます

ボロクソな成績、モーニングスターの賞とか取ると皆大惨事になるここ30年は

ここは1000上がっても 2000円下がるねなんぼ口数増えても基準価格が上がらんとお金はドブに捨てるだけやで、ピーク時の半値か? 米国株式もうひとつやしな 物価は高いしどうする!

アンタッチャブルのビデオ観るわ

レバレッジでもないのに20%以上の損失が出たので、失望しています。

悩んだ末、毎日1/5くらい売却することにしました。

一機に売却しないのは、急にリバウンドが来たら後悔することになるからです。

買い増しするのは、また投資に順風が吹いているときで十分間に合うと思っています。

2022年の下げで萎えている人が多そうですね。

まとめ

ベイリーギフォードは世界の株式に分散投資をしている投資ファンドです。

ハイテク企業に多く投資しているのでリターンは高くなっていますが、あくまで昨年のブームにライドオンしたという側面が強く今後安定的にリターンをだせるかは懐疑的です。

実際、年初来からのリターンは全世界株式を下回ったものとなっています。

もっと良い投資先はいくらでもあるでしょう。