不動産投資は株式投資のように資金を投下するだけというような単純なものではありません。

あくまで事業であるということを認識して取り組む必要があります。

事業ということは売上があり、経費もあります。

今回重点をあげるのは経費の部分です。経費をうまく活用することで会計上、税務上の利益を圧縮することができ納税額を圧縮することができます。

本日はそもそも不動産投資を行う上での諸経費にはどのようなものがあるのかを見た上で、裏技を含めて紹介していきたいと思います。

そもそも経費の考え方について

不動産投資で計上できる具体的な経費をお伝えして行く前に、そもそも経費とはどのようなものなのかという原則を理解する必要があります。

前提となる基準を理解していることによって、迷った時に自分で判断することが出来るようになるためです。

経費というのは事業で売上を立てるために必要な支出のことを指します。

そのため売上を増やすに資するために要した費用であれば基本的に経費として計上することができます。

ただ、当然全ての出費が売上に結びつくわけではありません。サラリーマンとして営業活動を行った経験があれば理解しやすいと思います。

見込み顧客に対してカフェで営業したとしても、必ずしもサービスや商品を購入してくれるわけではありません。

しかし、このカフェ代金は売上を立てよう、増やそうとした努力の結果であり当然経費として認められます。

このように売上に最終的に結びついたどうかに関わらず、売上をあげるために必要な支出全般は経費として認められるという特性があります。

不動産の売上は「賃料収入」と「売却益」になります。これらを建てるために必要な費用が経費となります。

不動産投資で認められる経費

では実際にどのような費用が不動産投資の経費として認められるかをみていきたいと思います。

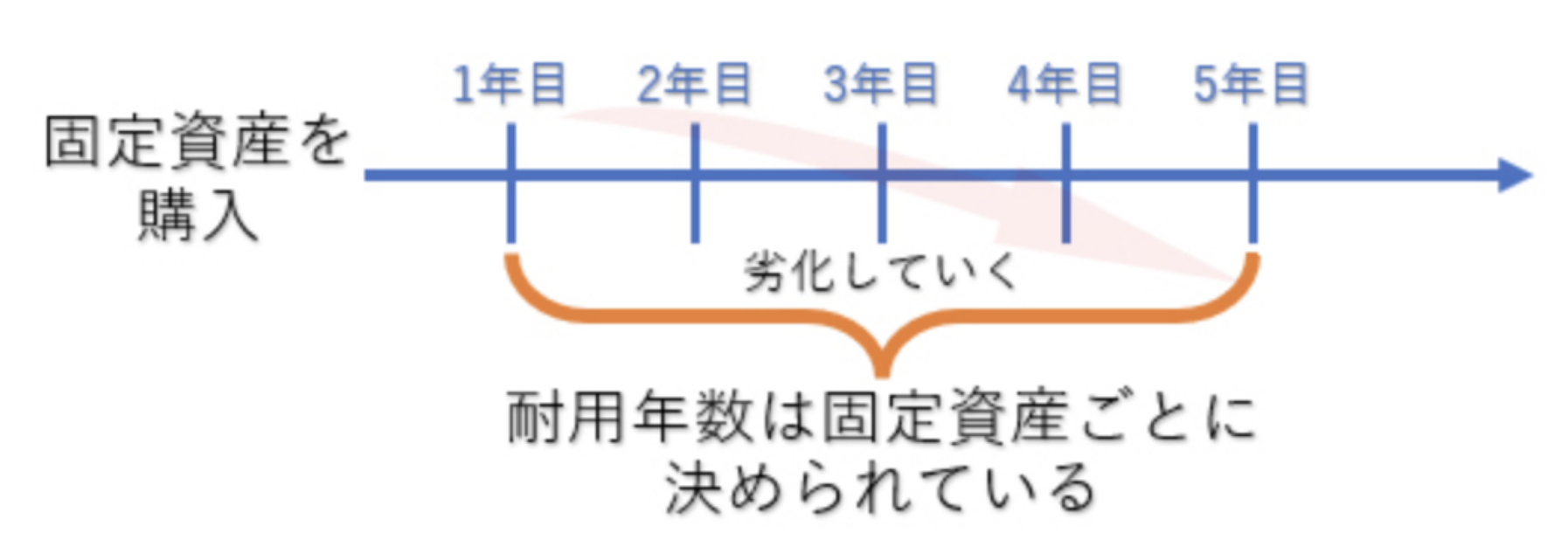

減価償却費

まず、おそらく一番大きな経費項目になるのが減価償却費です。

減価償却費は価格が高い固定資産を購入した時に購入年度に一括で経費計上せず法律で決められた耐用年数にしたがって毎年経費に落としていく費用です。

減価償却費とは

不動産は購入額が大きくなるので、減価償却費の金額は大きくなります。

とくに中古不動産の場合は耐用年数が短くなるので、一年間あたりの減価償却費は大きくなり会計上赤字になり節税しやすくなります。

減価償却費については耐用年数や算出方法について以下で例を用いながら詳しく解説していますので参考にしていただければと思います。

→ ワンルームマンション不動産投資の節税のカラクリや嘘とは?減価償却費の計算方法や節税額を具体的な例を用いてシミレーション!

ローン金利

不動産の醍醐味の一つとして借り入れを使ってレバレッジ投資ができることが挙げられます。

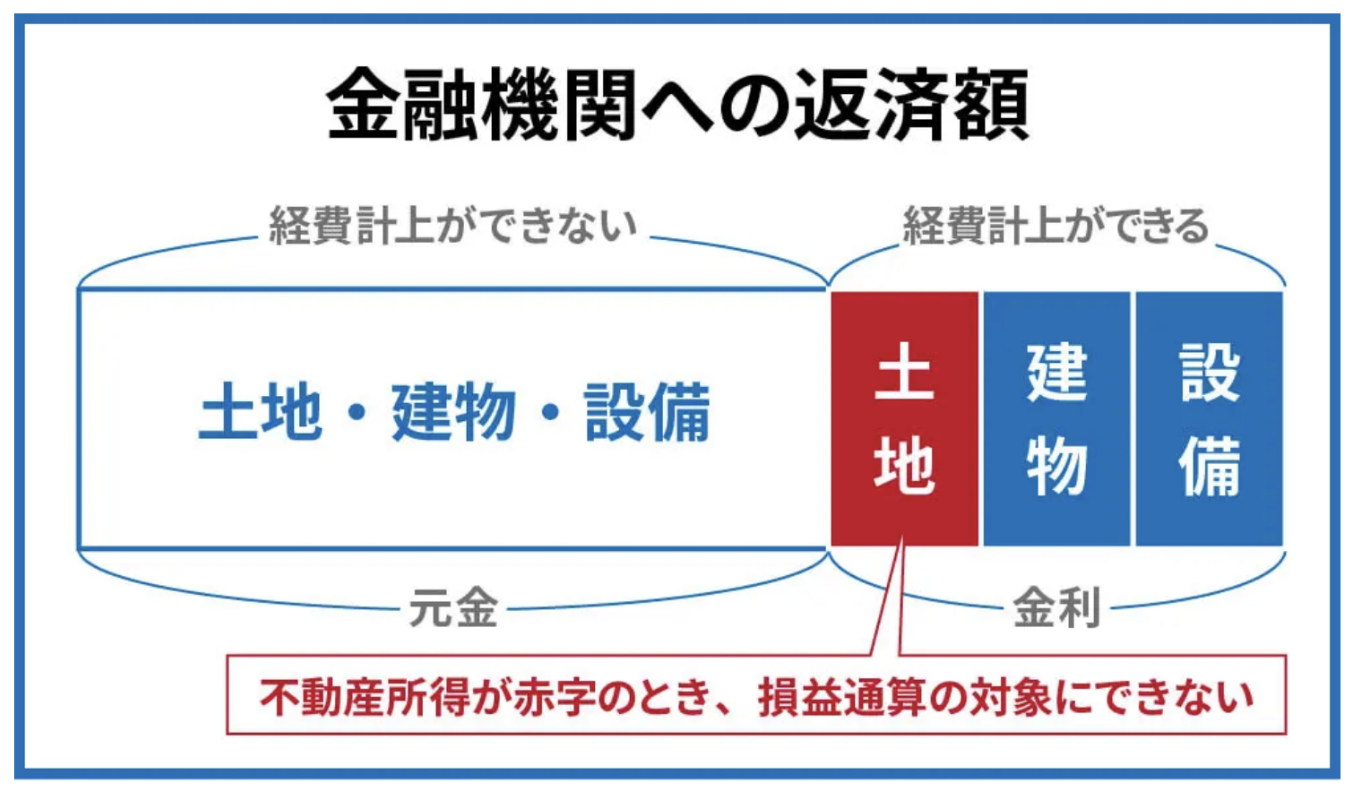

借り入れを行うということは元本だけでなく金利の支払いも発生します。

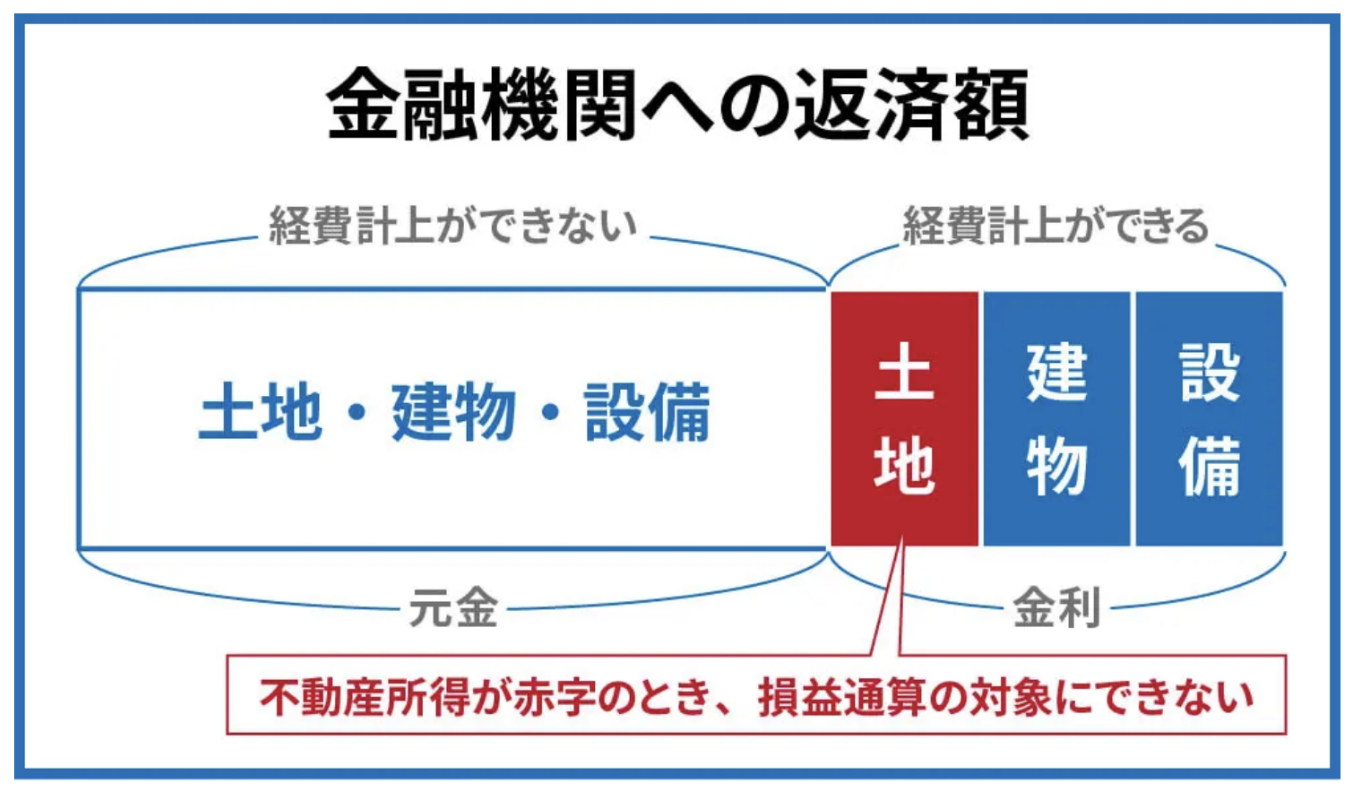

元本部分については現金を金融機関から融資してもらう代わりに返済するのでネットゼロなので経費計上することはできません。

ただ、金利部分については不動産を取得して売上をたてるためのコストとして見做せるので当然経費項目となります。

ただ、注意点がひとつあります。不動産のトータル損益が赤字のと金は土地部分に対しての金利は経費として認識することができず給与所得などと損益通算を行うことはできません。

わかりやすい例を用いて説明します。

ローン元本:5000万円 (土地2000万円+建物3000万円)

金利:2%

ローン金額:100万円 (5000万円×2%)

土地部分金利:40万円 (100万円 × 土地分2000万円 / 5000万円 )

不動産事業が赤字の場合は土地部分は経費計上はできない

接待交際費。上限はいくら?

これは不動産に限らず全ての事業に認められている経費です。

良い不動産を仕入れるためには時には不動産会社とずぶずぶの関係を築くために飲み会を開催するなどの接待をするケースもあります。

そのほかにも不動産会社への贈答品や慶弔費なども経費として認められます。

接待交際費については個人事業主は上限が定められていません。

ただ、接待交際費を経費として落としすぎると税務署からの指摘が入る可能性があるので常識的な金額におさえ説明できるとうにしておきましょう。

期末の資本金の額又は出資金の額が1億円以下の中小企業は以下2つの大きい方を接待費の上限として認められています。

(1)800万円

(2)接待飲食費の50%

規模が小さい企業の場合は、大抵は800万円が上限となるケースが多いです。

期末の資本金の額又は出資金の額が1億円を超える大企業の場合は飲食接待費の50%のみを上限として接待交際費として計上できます。

規模が大きい不動産事業法人の場合は、この基準になりますね。

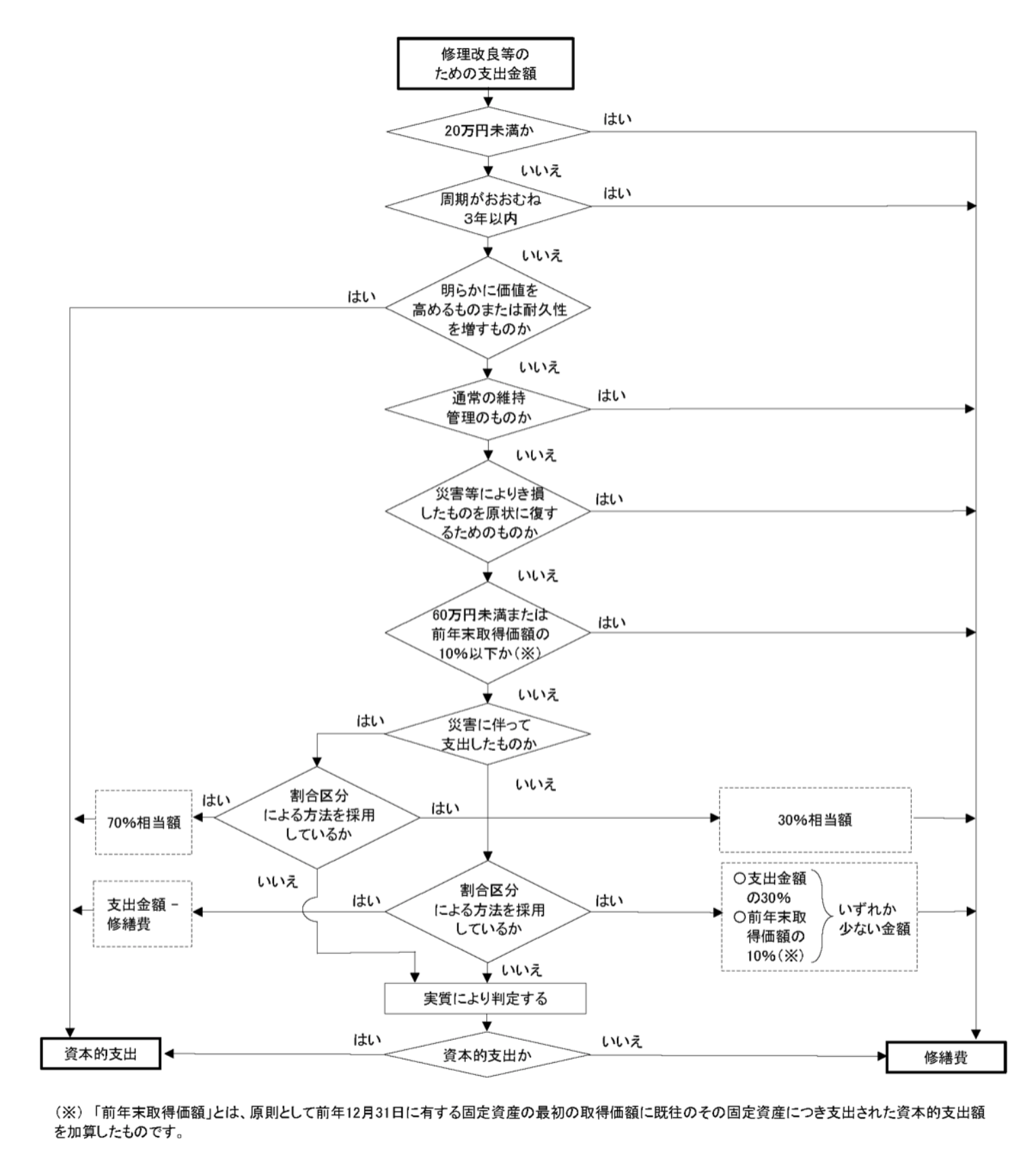

資本的支出と修繕費の判定が難しいリノベーションに関する費用

中古不動産を購入した方の中にはリノベーションを実施する方もいらっしゃると思います。

リノベーションを実施することで家賃を高く取れますし、最終的に売却する時に高い価格で売りぬけることができますからね。

このリノベーションに掛かる費用は売上を増加させるために必要な支出と考えられますので経費に落とすことができます。

ただ、修繕費として一括で計上できるか、減価償却費として計上できるかには注意を払う必要があります。

経年劣化によって劣化した部分を修繕する場合は原状回復工事と見なされて、修繕費として一括で計上することができます。

一方で、フルリノベーションなどで建物の価値を高めて使用可能期間を延長させるための拠出であれば資本的支出と判定されます。

資本的支出と判定された場合は取得原価に含められ減価償却費の対象となり初年度に一括で経費として落とすことは出来ません。

貸付けや事業の用に供している建物、建物附属設備、機械装置、車両運搬具、器具備品などの資産の修繕費で、通常の維持管理や修理のために支出されるものは必要経費になります。しかし、一般に修繕費といわれるものでも資産の使用可能期間を延長させたり、資産の価値を高めたりする部分の支出は資本的支出とされ、修繕費とは区別されます。資本的支出とされた金額は、事業所得や不動産所得の計算上、減価償却の方法により各年分の必要経費に算入します

具体的な判定基準は以下の通りとなります。

コラム:資本的支出へ参入されるリノベーション費用の耐用年数とは?短縮されるケースとは?

資本的支出であると判定された場合は、建物の耐用年数と同じ減価償却資産を新たに取得したものとして資本的支出を取得原価に組み入れて減価償却を実施します。(参照:国税庁)

リノベーションを行った物件は原則として新築物件と同じ扱いを受け、元々の物件の法定耐用年数に応じて減価償却を行なっていきます。

| 構造・用途 | 耐用年数 |

| 木造・合成樹脂像のもの | 22年 |

| 木骨モルタル造のもの | 20年 |

| 鉄骨鉄筋コンクート造のもの 鉄筋コンクリート造のもの |

47年 |

| れんが造・石造・ブロック造のもの | 38年 |

| 金属造のもの | 4mmを超えるもの:31年 3mmを超え4mm以下のもの:27年 3mm以下のもの:19年 |

参照:国税庁「耐用年数」

つまり元々木造建築だった場合はリノベーション後は新たに法定耐用年数22年で減価償却していくことになります。

ただ、リノベーション費用が中古不動産を取得した金額の50%未満である場合は以下の公式に従って耐用年数を短縮することができます。

(法定耐用年数-築年数)+築年数×0.2

つまり法定耐用年数が22年の物件を15年目にリノベーションした場合の減価償却費の耐用年数は以下の式で計算されます。

(22年-15年)+15年×0.2=10年

不動産投資に関して発生する税金

不動産の売買をする際には様々な税金が発生します。これらの税金も経費として計上することができます。

納めた税金を経費というのは、感覚上気持ち悪いですが取得にかかる必要な支出と認められています。

以下のような税が挙げられます。

- 印紙税

- 都市計画税

- 固定資産税

不動産会社への仲介手数料や広告料

客付を行うためには不動産会社に広告料を支払わなければいけないケースが多々あります。

設定している家賃の1ヶ月分から2ヶ月分が相場となります。

また、客が見つかった時には仲介手数料が発生します。仲介手数料も当然、家賃収入をえるための必要経費ということになります。

管理会社への委託料

客付した後の家賃受け取りや更新、修理対応などを不動産管理会社へ基本的に任せることになるかと思います

だいたい家賃の5%程度発生します。毎月発生する経費となります。

建物の管理費

マンションなどの場合は共用部分などの管理費や清掃費を月額請求されることになります。

この管理費も当然、経費として計上されることが認められています。

保険料

不動産投資で大きなリスクとして地震や火災などで建物が喪失となることです。

ローンだけが残って建物が失われたら大きな損失ですよね。

殆どの不動産投資家は火災保険や地震保険を掛けていることと思います。

これらの保険も当然、売上を計上する建物を守るための費用なので経費として計上することができます。

旅費や交通費

不動産を購入する際に近場の不動産を購入するとは限りません。

特に中古不動産の場合は価格が安いのに家賃相場は高いマーケットが歪んでいる地域に赴くことが頻繁にあります。

その地域に行くためには電車代もかかりますし、場合によってはレンタカー代やガソリン代も発生します。

これも魅力的な不動産を購入するための必要な支出なので、当然経費として認められます。

自分で車を保有している場合は、不動産事業用に使用している割合を導き出して経費に落とすことができます。

車の減価償却費の一部や、不動産投資のために活用したガソリン代などを按分して経費に落とせるのです。

不動産投資の経費にはならないもの

一方、経費になりそうでも経費にならないものを見ていきましょう。

スーツや時計

不動産会社の人たちと会う時にスーツや時計などの身だしなみも必要なので経費に落とせると思う方が多くいらっしゃいます。

しかし、不動産事業以外にも普段使用することができるファッションとして考えられるので不動産事業の経費として落とすことは出来ません。

因みに普段スーツを着るサラリーマンであっても経費として認められていないのが現実です。

スーツや事業に必要な知識を仕入れるための本購入、接待ゴルフなどは初めから必要経費として給与所得控除として加味されているからです。

そのため追加で経費として算入することは基本的にはできない設計となっているのです。

私用の食事代や交際費

不動産事業に限らず事業を経営している人の中にはなんでも経費で落とせると勘違いしている方もいらっしゃいます。

中には家族で食べる食事や、友人との食事や旅行も経費に落とす事業化が後を立ちません。

ただ、あくまで経費というのは売上を立てる又は増やすために必要な支出のことです。

この基準を満たさない支出は経費としては認められません。

不動産投資の経費で使える裏技とは?

今まで不動産投資事業で経費にできるものと出来ないものを見てきました。

ここからは不動産投資の経費で使えるお得な情報や裏技についてお伝えしていきます。

個人事業主の場合は青色申告で一定額の控除が認められている

個人事業主の場合は確定申告の際に青色申告を行うことができます。

青色申告とは定められた帳簿を揃えて、記帳して確定申告を行う制度です。

我が国の所得税は、納税者が自ら税法に従って所得金額と税額を正しく計算し納税するという申告納税制度を採っています。1年間に生じた所得金額を正しく計算し申告するためには、収入金額や必要経費に関する日々の取引の状況を記帳し、また、取引に伴い作成したり受け取ったりした書類を保存しておく必要があります。ところで、一定水準の記帳をし、その記帳に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられる青色申告の制度があります。青色申告をすることができる人は、不動産所得、事業所得、山林所得のある人です。

青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。

参照:国税庁

つまり面倒な書類を作成することで税務上有利な特典を受けられるということですね。

不動産所得の場合は事業規模(おおむね5棟10室以上)という条件を満たす場合は最大55万円から65万円を利益から控除することができます。

しかし、それ以下の場合は10万円を控除することができます。

| 控除額65万円 | 控除額55万円 | 控除額10万円 | |

| 要件 | 不動産・事業所得がある(概ね5棟10室以上) | 控除額65万円、55万円以外のケース | |

| 所得に関する取引を複式簿記で記帳 | |||

| 上記に基づくPLとBSを確定申告に添付し控除を受ける金額を期限内に提出 | |||

| 以下のいずれかを満たす

1.申告する年の仕訳帳や総勘定元帳を電子帳簿として保存 2.申告年の確定申告、PL、BS等を提出期限までにe-TAXを利用して申告 |

- | ||

いずれにしても最低でも10万円の控除は受けられます。

確定申告をする年の3月15日までに所管の税務署に開業届と青色申告承認申請書を必ず提出しておくようにしましょう。

事業開始が1月16日以降の場合は開業後2ヶ月以内に提出するようにしましょう。期限内に提出していない場合は白色申告しかできません。

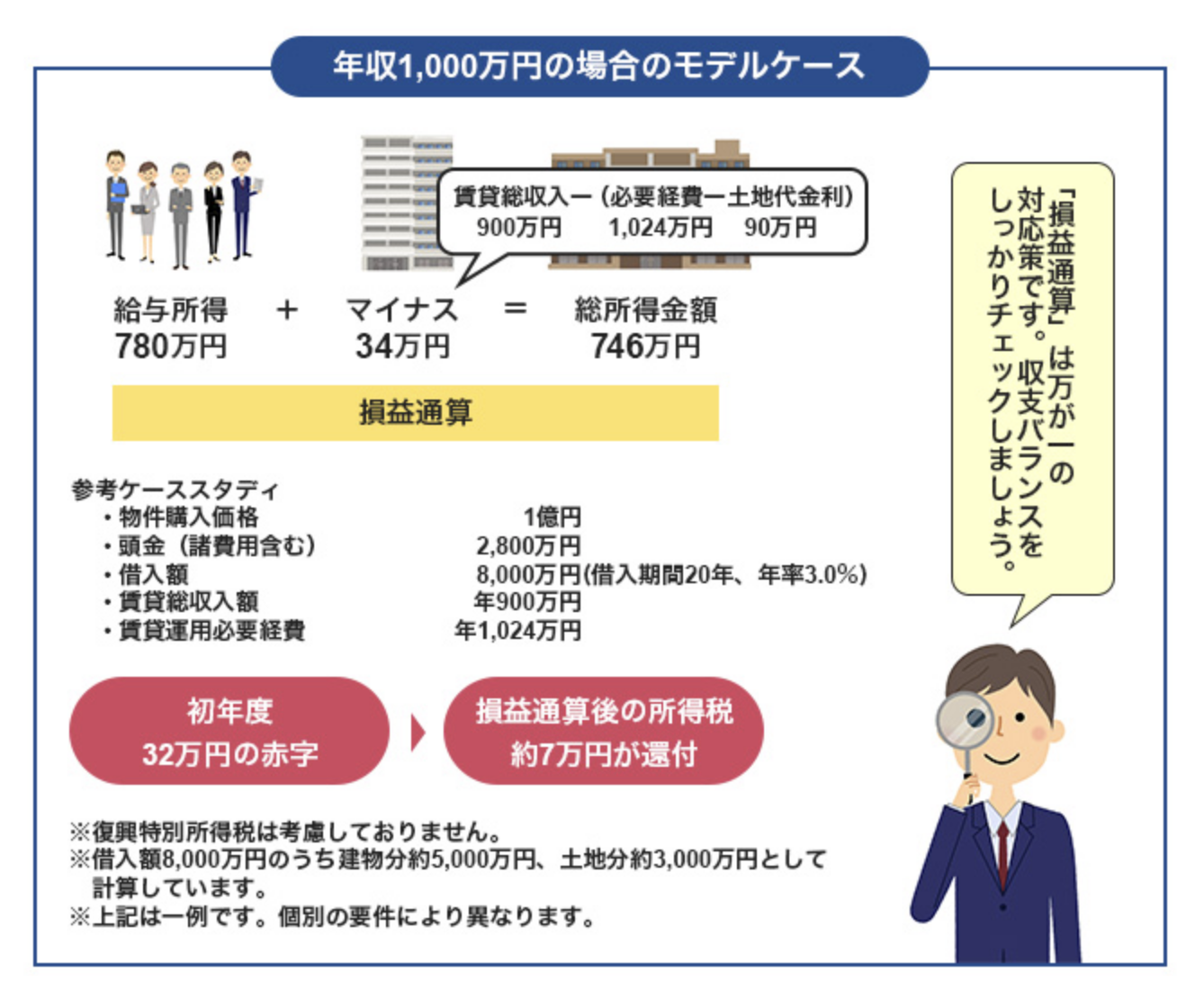

給与所得との損益通算で節税が可能

不動産所得の赤字は給与所得と合算して損益通算を行うことができます。

つまり給与所得を不動産所得の赤字で圧縮して最終的に支払う税金を圧縮することができるのです。

例えば以下の例を見てみましょう。

年収1000万円の場合、給与所得控除などを差し引いて平均的な課税所得は780万円になります。

一方で不動産事業で赤字が34万円でると課税所得を746万円に圧縮することができます。

すると、最終的に支払う税金の金額を7万円分節税することができるのです。詳しくは以下で説明しているので参考にしていただければと思います。

ローン金利の土地分をできる限り損益通算する裏技

先ほどお伝えしたとおり不動産所得が赤字の場合は銀行からの借入金利息のうち土地の取得に関わる分は給与所得との損益通算ができないとお伝えしました。

わかりやすく先ほどの例を再掲すると以下となります。

ローン元本:5000万円 (土地2000万円+建物3000万円)

金利:2%

ローン金額:100万円 (5000万円×2%)

土地部分金利:40万円 (100万円 × 土地分2000万円 / 5000万円 )

不動産事業が赤字の場合は土地部分は経費計上はできない

上記はフルローンで購入した場合の例です。しかし、一部現金で支払うことで損益通算できない金額を圧縮することができます。

では総額5000万円のうち1000万円を現金で支払った場合はどうなるでしょうか?

土地2000万円+建物3000万円

現金支払い分:1000万円

ローン元本:4000万円

金利:2%

この場合まずは借入金の4000万円は全額建物に充当されると考えます。そして残りの1000万円を土地に使われたとなります。

つまり、土地の2000万円のうち、1000万円は借入金で1000万円はキャッシュで支払ったと整理されるわけです。

そして土地に関する部分の金利は以下のように算出されます。

金利:4000万円 × 2% = 80万円

土地分の金利:16万円 (ローン全額80万円 × 土地分1000万円 / 土地建物全額5000万円 )

最初に例では40万円分を損益通算できないということになりましたが、今回のケースでは損益通算できない金額を16万円に圧縮することができています。

まとめ

今回は不動産投資における経費についてみてきました。

事業である以上、売上だけでなく経費にも目を配りながら最終的なキャッシュフローの最大化を目指していく必要があります。

攻めだけでなく防御に関する知識を固めて不動産投資家として成長していきましょう!