GCIアセットマネジメントは2000年4月13日に設立された資産運用会社です。「ひふみ投信」を運用するレオスキャピタルと同じ分類ですね。

GCIアセットマネジメントはHP上でも市場環境に依拠しない絶対収益を追求することを謳っており、ヘッジファンドの性質も有したファンドも運営しております。

特に当サイトでも何度か取り上げている米国の大学の基金(エンダウメント )の運用手法を模倣したGCIエンダウメントファンドなども運営しており斬新な運用会社となっています。

本日はGCIアセットマネジメントについて以下のポイントを重点的にお伝えしていこうと思います。

- GCIアセットマネジメントはどのような会社なのか?

- 運用しているファンドとは?

- 運用しているファンドの実績とは?

GCIアセットマネジメントの会社概要

まずはGCIアセットマネジメントの会社概要をみていきたいと思います。

| 商号 | 株式会社GCIアセット・マネジメント |

| 設立 | 2000年4月13日 |

| 本社所在地 | 東京都千代田区大手町2-6-4 常盤橋タワー9階 |

| 代表者 | 山内英貴 |

| 資本金 | 1億円 |

| 運用資産残高 | 2906億円2023年12月末現在) |

GCIアセットマネジメントは日本のほかに香港、シンガポール、ロンドンにも拠点があります。

運用方針は以下となり、資産の保存を第一に掲げています。守りに特化した運用を行なっていることが読み取れます。

代表の山内英貴氏の経歴は以下の通りとなっています。

東京大学経済学部卒

↓

日本興業銀行(現:みずほ銀行)に入行

為替金利トレーディング・レリバティブ関連業務に従事

↓

GCI設立

↓

東京大学経済学部非常勤講師

筆者は山内氏が東京大学経済学部の非常勤講師になっている時に東大経済学部に在籍していました。

たしか、オルタナティブ投資関連の授業を提供していたような記憶がおぼろげながらあります。LTCMの高橋明彦教授のインパクトが強くて影にかくれていましたが。

著書に「オルタナティブ投資入門」「エンダウメント投資戦略」などがあり、ヘッジファンドの投資戦略が専門であることがわかります。

GCIエンダウメントファンド(成長型/安定型)

まずはGCIアセットマネジメントの主力ファンドであるGCIエンダウメントファンドについて取り上げます。

そもそもエンダウメントとは?

エンダウメントというのは米国の名門大学の基金のことを指します。

米国では大学が資金を集めて運用して研究資金や職員の給与に当てたりしているのです。素晴らしい仕組みですね。

最も有名なところだとハーバード大学のエンダウメントが挙げられます。

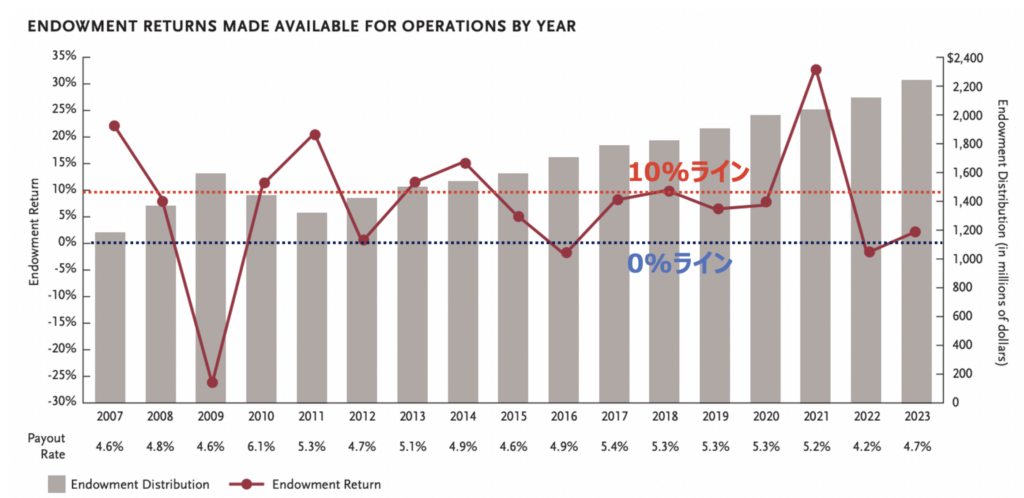

平均すると10%近いリターンを出しています。そして注目すべきはマイナスリターンとなっているのが過去16年で3回だけということです。

そのうち2016年と2022年のマイナス幅は小さいので、リーマンショックの時だけ被弾しているという状況になっています。

リーマンショックの時ですら25%程度の損失で抑えているのは優秀ですね。

エンダウメントの安定して高いリターンはオルタナティブ投資を活用していることに起因しています。

オルタナティブ投資とは株式や債券などの市場に連動しない動きをする以下のような資産です。

- ヘッジファンド

- PEファンド

- 金

- エネルギー

GCIエンダウメントファンドの投資戦略とは?成長型と安定型の違いとは?

運用方針については特設サイトの中で以下のように語られていました。

「GCI エンダウメントファンド(以下当ファンドといいます)」は、さまざまな市場環境を乗り越えて、長期間にわたるすばらしい運用実績を残してきたエンダウメント(大学財団)型の投資戦略をお手本に、オルタナティブ投資を積極的に活用したグローバル分散投資を行います。リスクとリターンの源泉を分散・多様化するとともに、運用コストにも注意を払い、運用資産の長期的成長を効率的に目指します。

当ファンドの運用手法はシンプルかつ頑健(Robust)です。原則として年一回、基本資産配分(ターゲット・ポートフォリオ)を決定した上で、適宜リバランスを実行し、資産配分を維持します。

基本資産配分(ターゲット・ポートフォリオ)は、想定リスクを成長型で年率 8%、安定型で年率 5%にセットし、対象資産の流動性やキャパシティ(市場規模)などを吟味して選択した投資対象ユニバースの中で、最良の期待リターンとなるように配分比率を決定します。その時々の市場動向やムードなどに過度に振り回されず、取引コストを抑制しながら、一定のリスクを効率的に取り続けるという、ブレのない運用姿勢を貫きます。

上記で太字にした重要な部分は想定リスクという概念です。リターンとリスクは異なります。

リスクというのは値動きの幅のことを指します。具体的には標準偏差という指標です。

リスクがひくい資産は値動きがゆるく、リスクが高い資産は値動きが激しくなります。

投資におけるリスクの概念

リスクが8%というのは標準偏差にしたがって、平均リターンから確率毎にぶれるということを意味します。

たとえば年率平均リターンが10%でリスクが8%の場合の今後1年後のリターンは以下となります。

【68.3%の確率】

2%(=リターン10%-リスク8% )

〜

18%(=リターン10%+リスク%)

【95.4%の確率】

▲6%(=リターン10%-リスク8%×2 )

〜

+26%(=リターン10%+リスク8%×2 )

【99.7%の確率】

▲14%(=リターン10%-リスク8%×3 )

〜

+34%(=リターン10%+リスク8%×3 )

実際、どうなのかという点については成績の項目で詳しくお伝えします。

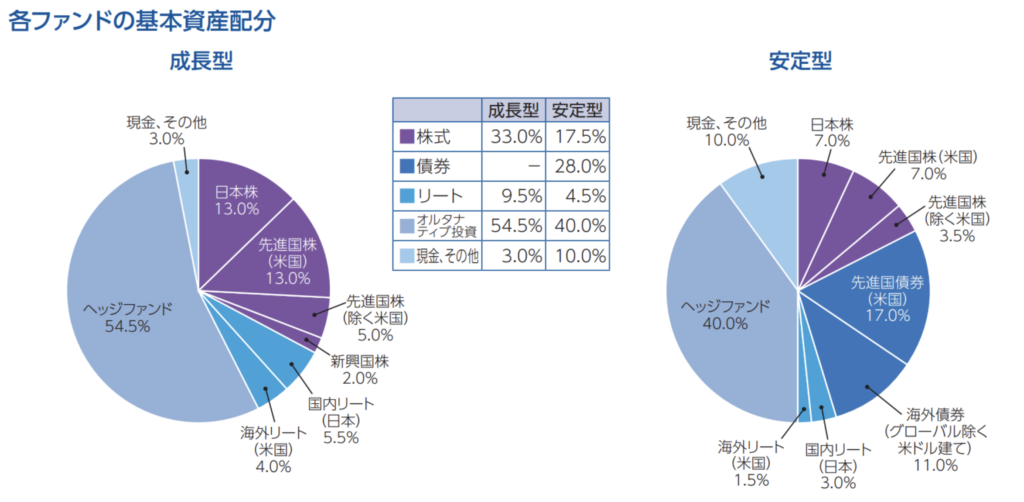

エンダウメントは60%-70%をオルタナティブ投資にあてていますが、GCIエンダウメント ファンドは40%-50%にしているとしています。

ただ、エンダウメントはすぐに現金化できないPEファンドにも投資を行いますが、GCIエンダウメントファンドはヘッジファンドのみを採用するとしています。

成長型と安定型のポートフォリオ構成は以下となっています。成長型は債券を組み入れていらず、安定型は債券を組み入れているという違いがあります。

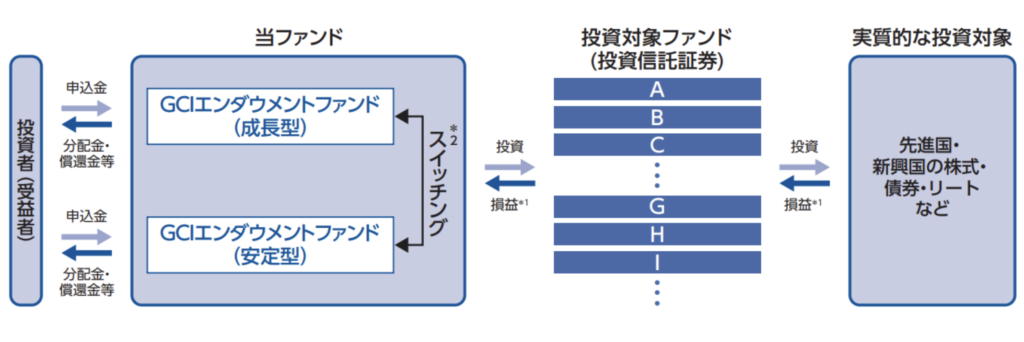

ファンド・オブ・ファンズ形式で運用

GCIエンダウメントファンドはファンドに分散投資を行うファンド・オブ・ファンズ形式で運用が行われています。

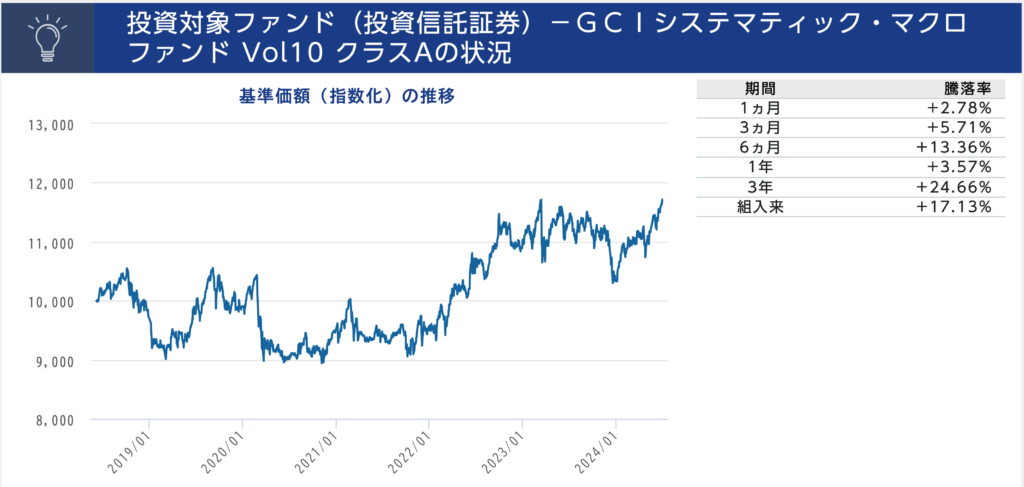

ヘッジファンドに関しては自分のところで運用しているGCIシステマティック・マクロファンドとGCI大バーシファイドアルファファンドに投資をしています。

GCIエンダウメントファンドが組み入れているヘッジファンドのひどい成績

ではさきほど組み入れているとしたヘッジファンドの成績を見ていきましょう。

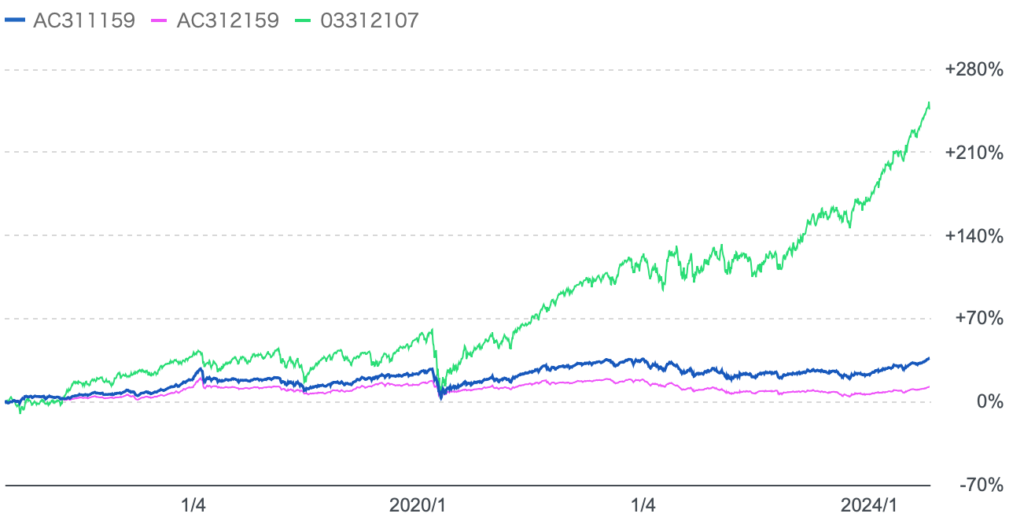

この相場の中でひどい成績ですよね。パンデミックバブルを経験した上で2019年から10%しか上昇していないのは驚きです。

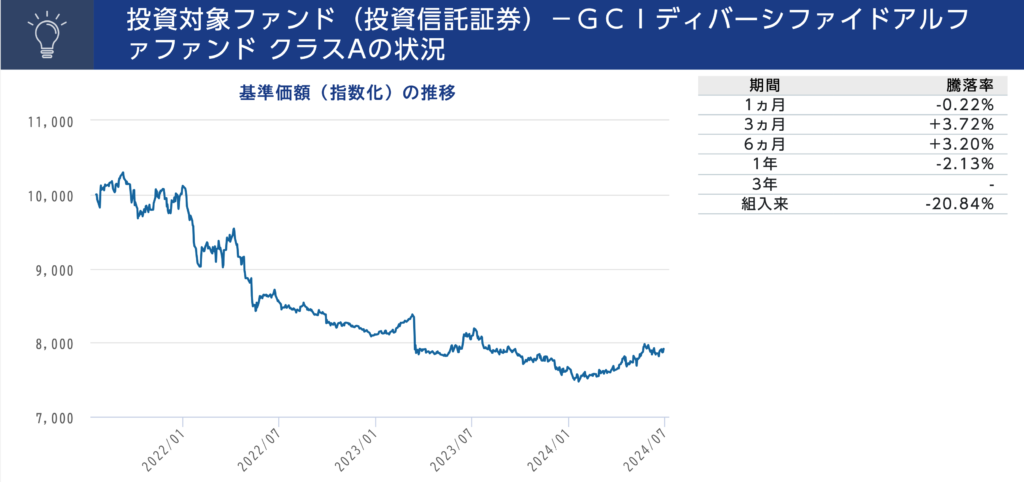

さらにひどいのが以下のファンドです。右肩下がりで25%程度下落しています。ヘッジファンドの長所が全く活かされていません。

(重要)魅力的なヘッジファンドの条件とファンドとは?

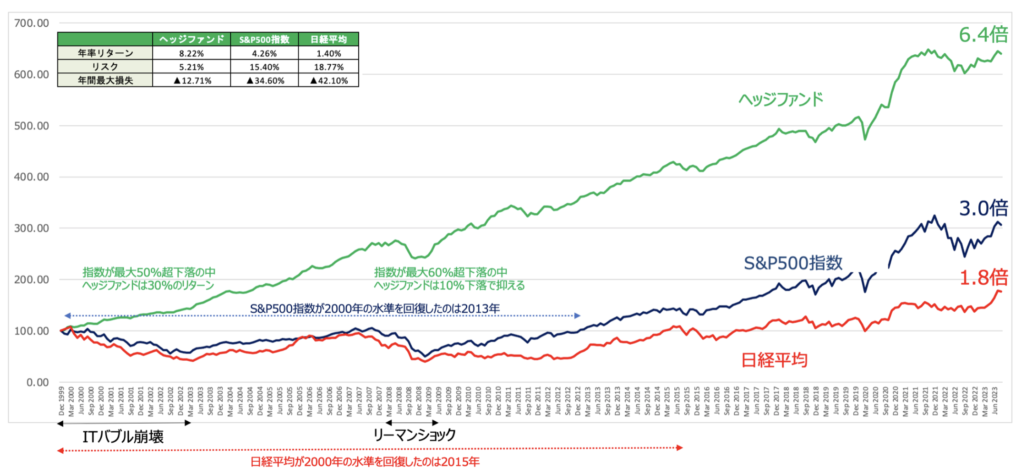

ヘッジファンドの魅力はなんといっても下落相場を回避しながら、着実に市場平均より高いリターンを積み上げることです。

実際、世界のヘッジファンド指数は以下のとおり下落相場を回避しながら高いリターンを積み上げています。

GCIが運用するヘッジファンドは果たしてヘッジファンドといえる資産なのか怪しいですね。

ちなみに筆者もまさに上記のようなリターンを残しているヘッジファンドに投資を行い資産形成を行なっています。

以下で詳しくお伝えしていますので参考にしていただければと思います。

手数料(購入手数料/管理報酬/成功報酬)

GCIエンダウメントファンドの手数料は以下となっています。

| 購入手数料 | 1.1% | |

| 信託手数料 | 成長型 | 年率0.528% |

| 安定型 | 年率0.715% | |

さらに投資しているヘッジファンドについては成功報酬が20%かかるとしています。

つまりさきほど挙げたヘッジファンドが10%上昇したら、そのうちの20%である2%は手数料として徴収されるということです。

もちろんハイウォーターマーク方式なので基準価額が最高値を更新した時のみ適用されます。

ただ、さきほども見てきたとおり、残念ながらリターンはでていないので、成功報酬手数料については気にする必要がありません。残念なことですが。

残念な結果となっている運用実績(成長型/安定型)とは?

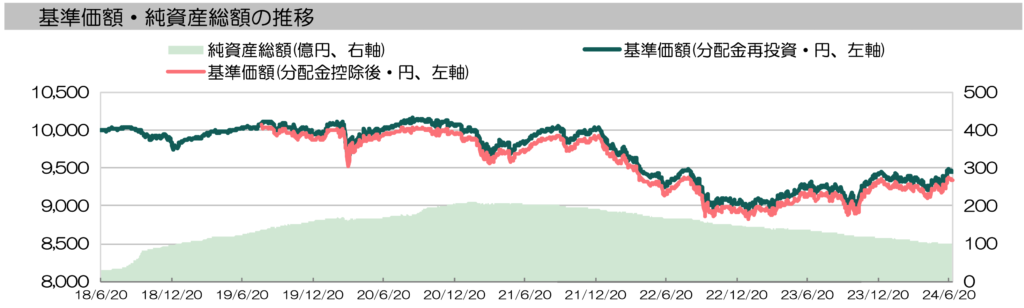

まず成長型の基準価額は以下となります。

2015年から2024年にかけて僅か40%しか上昇していません。バブル相場だったのにこれは厳しいですね。

安定型は以下のとおりです。

10%しか上昇していません。バブル相場を経験してこの残念な成績です。

ちなみに全世界株式と比較したものが以下となります。ぼろ負けですね。

GCIエンダウメントファンド(成長型)

GCIエンダウメントファンド(安定型)

全世界株式

せっかくであれば全世界株式を大幅にアウトパフォームするファンドに投資をしましょう。

掲示板での口コミやコメント

掲示板を覗いてみたらポジティブなコメントが多くありました。

しかし、日付をみると2019年から止まっています。2024年の現在となっては注目されていないためか書き込みが全くありません。

【愛称:なごみの杜】マルチアセット・ストラテジーファンド

もう一つ大々的に売り出しているファンドに「なごみの杜」があります。

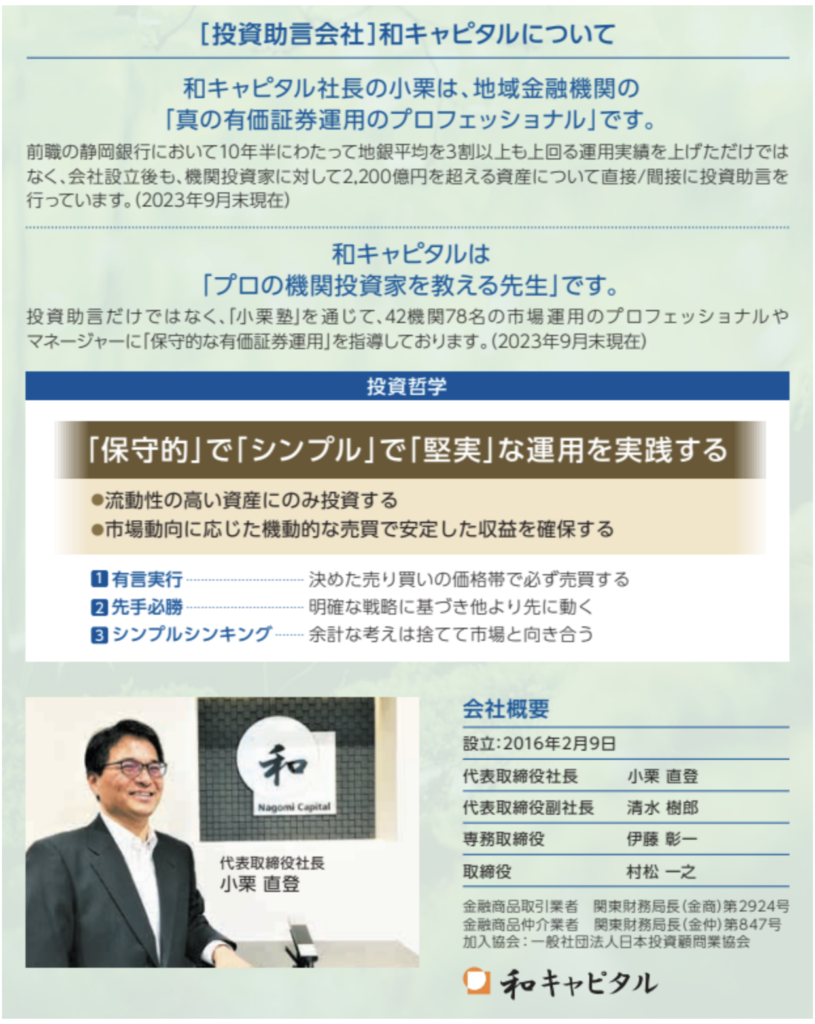

和キャピタルの助言を受けて運用

なごみの杜は名前にもあるとおり和キャピタルの助言をうけて運用しています。

和キャピタルの概要は以下となります。地銀出身の小栗氏は地銀時代に優れた運用成績を残しています。

なごみの杜の投資戦略

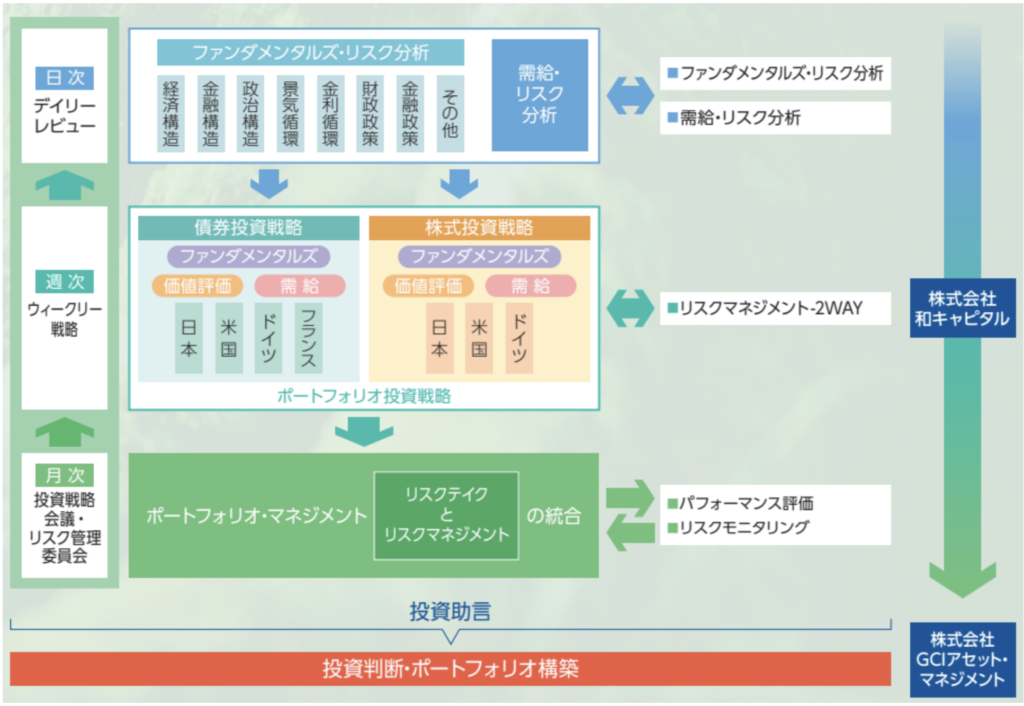

「なごみの杜」の投資プロセスは以下となります。

銘柄選定までは和キャピタルが行い、ポートフォリオ構築はGCIアセット・マネジメントが実行しています。

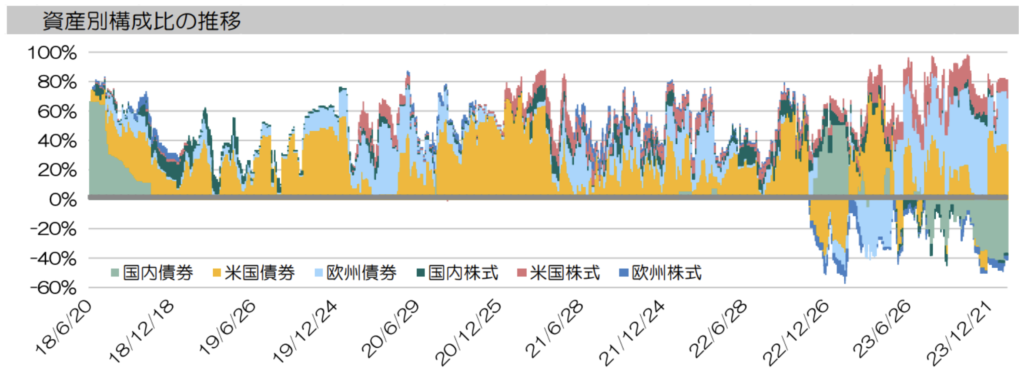

下記をご覧いただければ分かるとおり、グローバルに債券と株式に分散投資を行なっていることがわかります。

現在までの資産別構成比率の推移は以下となります。マイナスになっているのはショート(空売り)をしているということです。

現在は米国債や欧州債券を買いながら、国内債券や国内株式を空売りしています。

手数料(購入手数料/信託手数料)

手数料は以下となります。

| 購入手数料 | 1.1% |

| 信託手数料 | 年率0.7425% |

なごみの杜の厳しい運用成績

なごみの杜の基準価額の推移は以下となります。

2018年から運用して2024年時点で8%下落しています。この上昇相場で厳しい結果ですね。

関連:【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

まとめ

今回のポイントを纏めると以下となります。

- GCIアセットマネジメントの代表の山内氏はオルタナティブ投資が専門

- GCIエンダウメントファンドは米国の大学基金の投資戦略を参考に運用

- オルタナティブ資産にはヘッジファンドに投資している

- ただリターンは悪く、ヘッジファンドの性質は満たしていない

- もう一つの「なごみの杜」のリターンはさらに悪く投資対象にはなり得ない