賃貸は最終的に自分の資産になることはないし、ローンを組んで自分の居住用の家を購入したいと考えている方は多くいらっしゃるかと思います。

当然、キャッシュで居住用の不動産を購入するのは一部の富裕層しか不可能ですので、住宅ローンを組むことを前提として考えていくことになろうかと思います。

金融に精通していると現在の日本は超低金利でローンを組めるので、たとえキャッシュで購入できる資金があったとしてもローンで購入することをおすすめします。(本文で説明します。)

ただ、ローンを組むにしても結局いくらまで組めるのか分からず、いくらまでの物件を購入検討していいのか分からず足踏みしている方は多いと思います。

本日は年収に応じて、どれほどのローンを借り入れることができるのかを見ていきたいと思います。

その上で現実的な返済額を考えて、実際、どの程度の物件を購入するのが合理的なのかを説明していきたいと思います。

Contents

借り入れできるローンの上限をシミュレーションする方法とは?

最終的には銀行にいき源泉徴収や確定申告などを出して算定して貰うことになりますが簡易的にシミュレーションを行うことができます。

メガバンクが提供しているシミュレーションサイト

今回は、年収に応じてどれだけのローンを組めるのかを三井住友銀行のシミュレーションを用いてお伝えします。

年収と返済期間と返済方法と金利プランを入力することで借り入れ可能金額を自動で算出してくれます。

シミュレーション

この選択肢は以下のように選択すると借り入れ可能金額の上限はあがります。

| 年収 | 当然高い方が高くなる |

| 返済期間 | 長い方が高くなる |

| 返済方法 | 元利均等返済の方が元金均等返済より高くなる |

| 金利 | 変動金利型が最も高くなる |

では多くの方が理解していないと思われる、返済方法と金利についてお伝えしていきたいと思います。

元利均等返済と元金均等返済とは?

まずは元利均等返済と元金均等返済の違いについてみていきたいと思います。

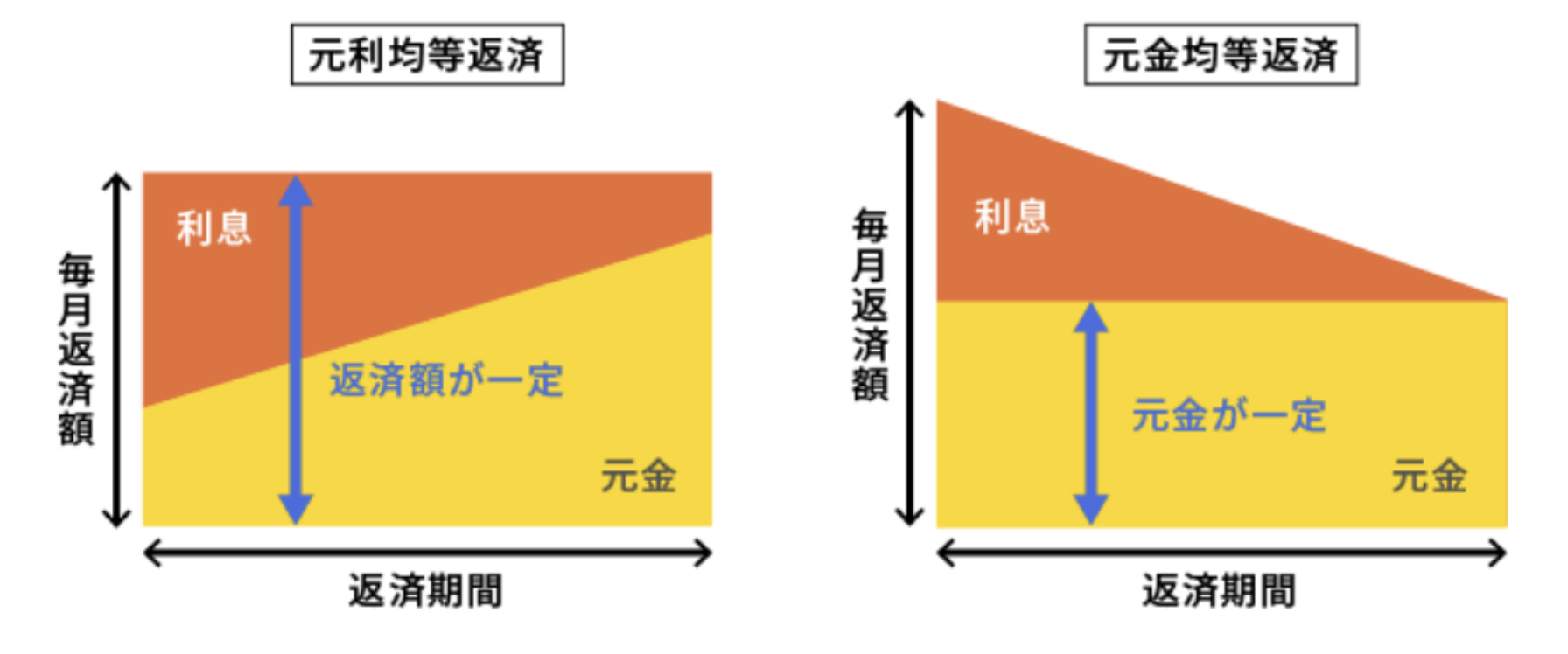

元利均等返済というのは元本の返済と利息の返済を加味して毎月の返済額を一定にするという方式です。

一方の元金均等返済は元本を返済する額を一定にするので、返済初期は利息が大きくなり返済額が大きくなり徐々に小さくなっていく方式です。

わかりやすく図にすると以下の通りですね。

それぞれのメリットとデメリットをまとめた表は以下となります。

| メリット | デメリット | |

| 元利均等返済 | ✔︎返済額が一定なので資金計画を立てやすい ✔︎若い時代の返済金額を元金均等返済型に対して低く抑えられる |

✔︎ 最初の元本が減りづらいので最終的な支払い額は元金均等返済に比べて多くなる ✔︎ なかなかローン残高が減らない |

| 元金均等返済 | ✔︎元金が減っていくので元利均等返済に対して総額の支払い額が少ない ✔︎ローン残高の減少が早い |

✔︎ ローン返済開始時の返済額が大きくなり借り入れできる金額が元利均等返済の場合よりすくなくなる |

できる限り多いローンを組みたい場合は元利均等返済を選ぶことをおすすめします。

変動金利?固定金利?併用型?

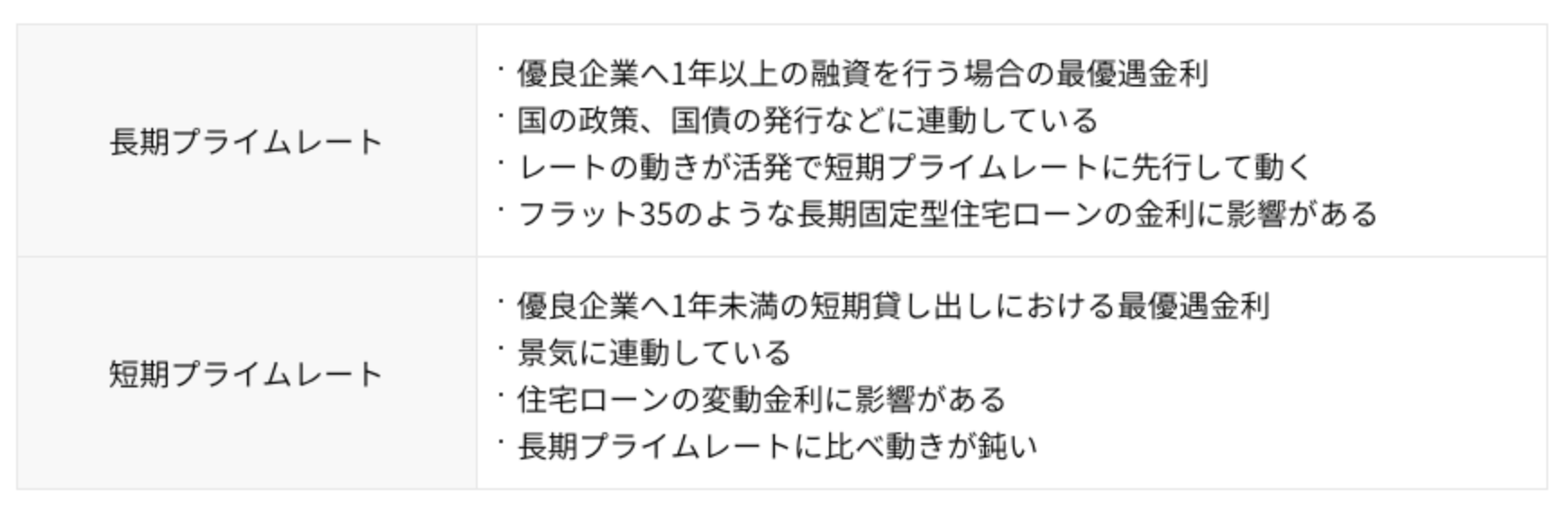

変動金利は多くの金融機関で年2回変動する金利です。連動するのは短期プライムレートで日本銀行の政策金利に影響を受けます。

一方の固定金利は長期プライムレートに基づいて決定する金利で長期プライムレートを参考として決定されます。

金利変動リスクを負わないため、固定金利の方が基本的には高い金利となっています。

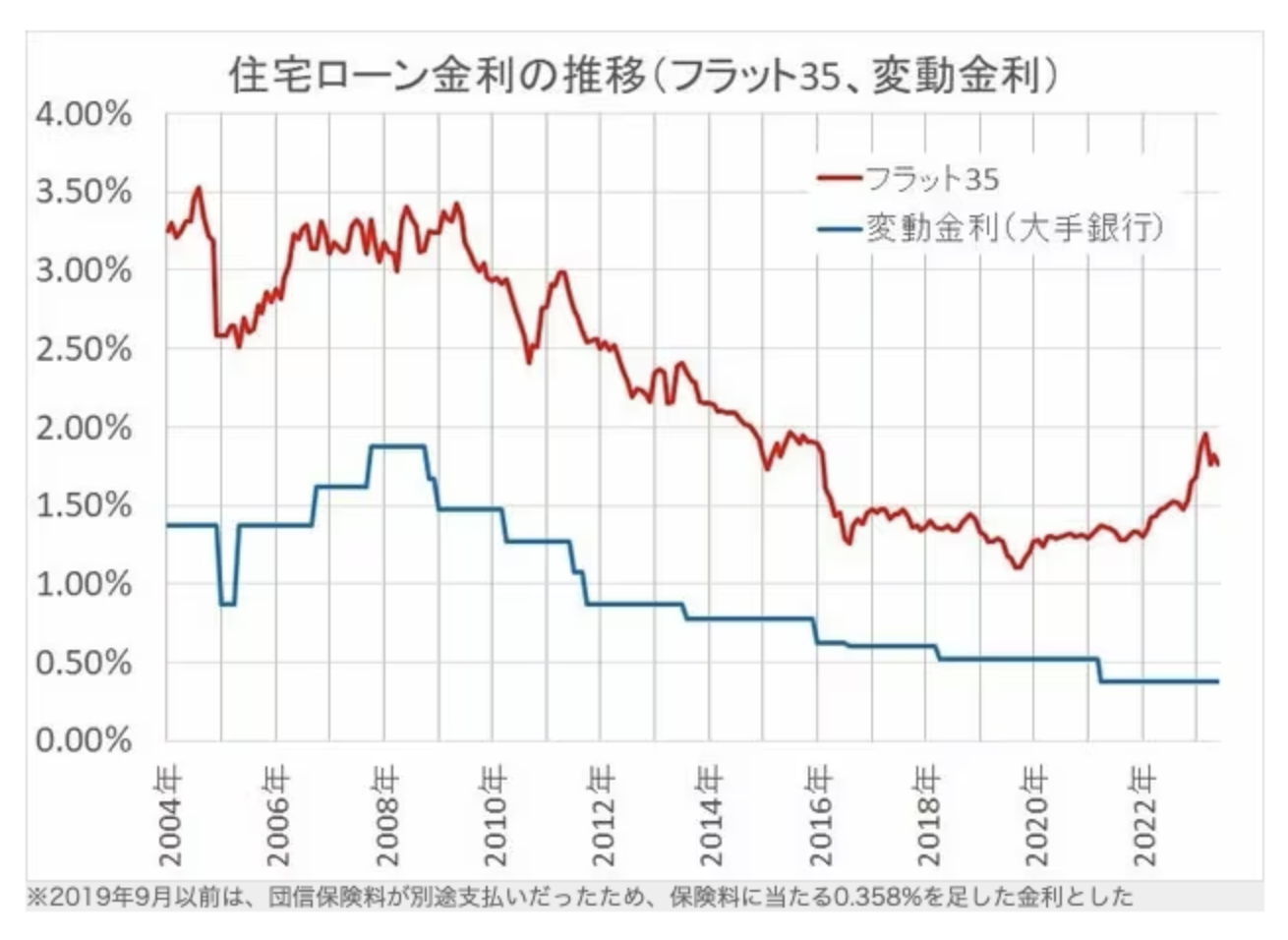

現在、日本は空前の金融緩和を実施しており世界で唯一マイナス金利を適用しているということもあり非常に低い金利で借りることができます。

実際、筆者も35年ローンを三井住友銀行で組んでいますが0.465%という超低金利で借りることができています。

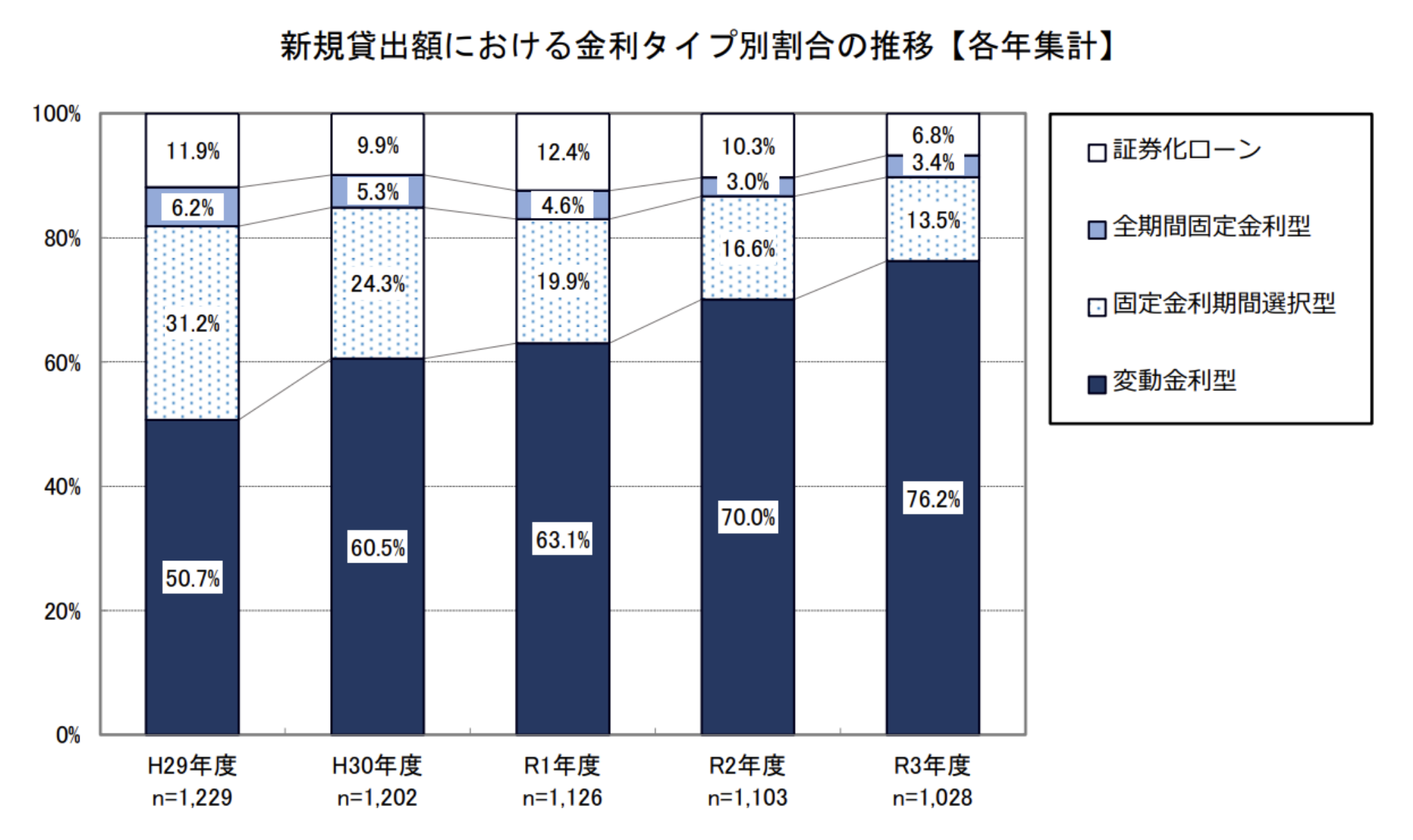

この低金利を利用して皆さんもローンを組んでいるので変動金利型が全体の8割近くになっており固定金利との併用型と合わせると全体の9割が変動金利をローンに組み入れています。

変動金利を考えている方の中には正直今後の動向が不安な方も多いかと思います。たしかに30年後まで見通すのは難しいですからね。

変動金利は日銀が政策金利を引き上げることで上昇します。しかし、日銀が政策金利を現在の▲0.1%から0%に引き上げる可能性はあれど、それ以上に上げていくのは難しいと考えています。

上記の通り現状殆どの方が変動金利で借り入れを行なっています。もし、金利を引き上げていったら日本人の家計収支を直撃して国内の消費需要が壊滅的な打撃を負うからです。

国内の景気を破壊するような動きは現在の日本の経済環境では難しいものがあります。

仮に金利を大きく引き上げなければいけない事態があるとすると、それは極端なインフレが発生してしまった時です。

しかし、その時は当然インフレによって不動産の価値はあがり借金の価値も減少します。値上がりした不動産を売却することで損を防ぐことは可能となるでしょう。

日銀の金融政策や、今後の不動産価格動向などについては以下で詳しく見通しと共にお伝えしていますのでご覧いただければと思います。

キャッシュで不動産を購入できる資金があってもローンで購入した方が良い理由

筆者も現在住んでいる物件を探している時に悔しい思いをしたことがあります。

申し込んだ物件を他の方がキャッシュで購入する意思を表明したために、その方が優先されてしまったのです。

当然、ローンが通るかどうか不明の私より購入してくれることが確定している方が売り手としては嬉しいですからね。

ただ、金融リテラシーの高い筆者としてはキャッシュで買うなんて勿体ないなと思ってしまいました。

私も現金で購入するだけの余力はありましたが、キャッシュで買う気には全くなれなかったからです。これから理由を説明します。

例えば変動金利0.475%で大きな資金を借りるということは、言い換えるならば0.475%で資金を調達するということを意味します。

自分で会社を立ち上げて借り入れを行なって事業を行なっていたり、会社で財務部門で働いている方ならわかると思いますが住宅ローンの金利は通常ありえないレベルの超低金利です。

これほど安い金利で資金を借りることは、私の知る限り住宅ローン以外存在しません。

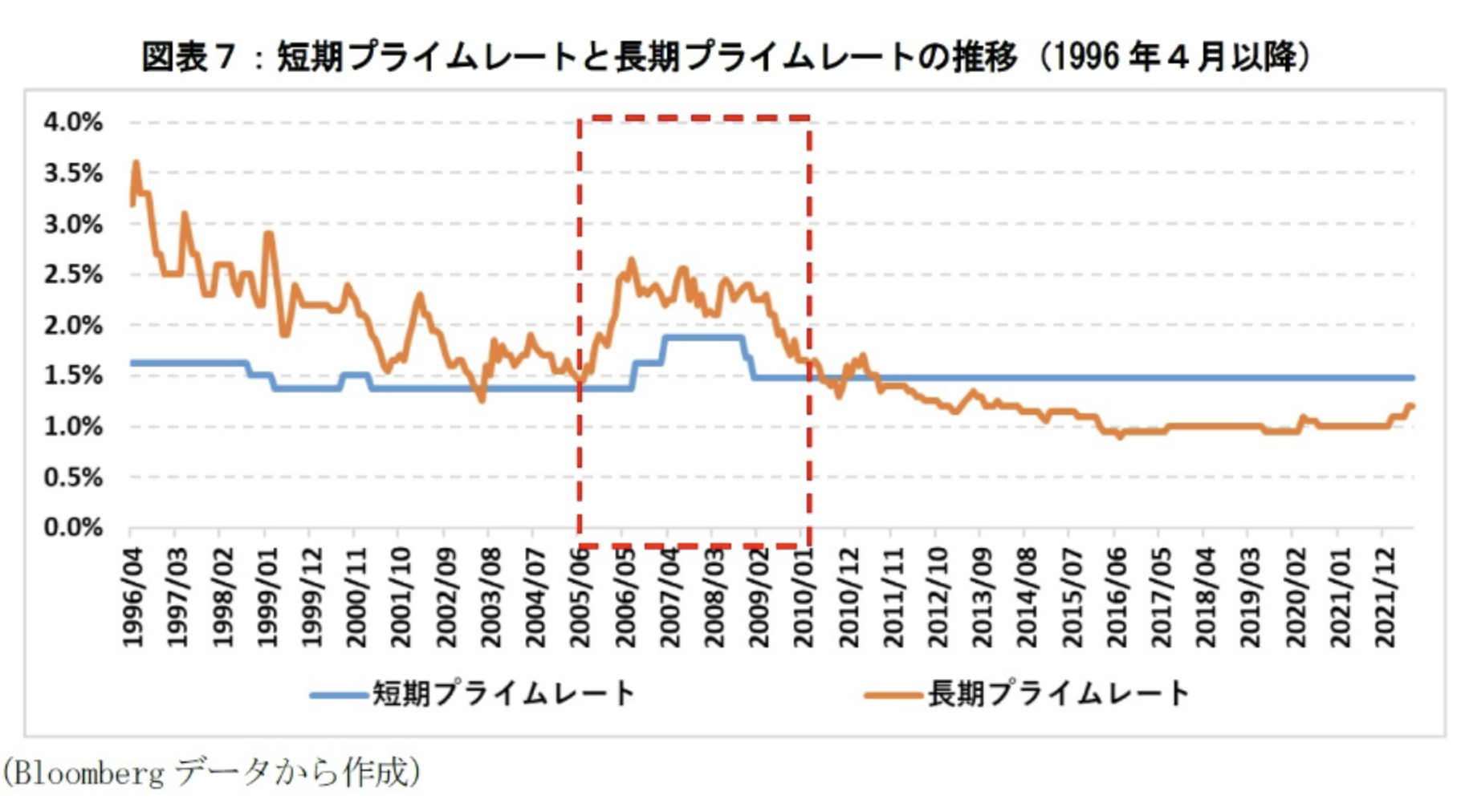

短期プライムレートであってもずっと1.475%で推移しています。以下は2021年末までになっていますが、2023年8月時点でも1.475%のままです。(参考:日銀「短期プライムレートの推移」)

現在の変動金利0.475%というのは優良企業向けの短期貸付金利である短期プライムレートより1%も低い金利が適用されているのです。相当優遇されているといっても過言ではないでしょう。

さらに住宅ローン控除が適用されるとマイナス金利になるケースが多くなっています。お金を借りているのに「お金」を頂いているという通常では考えられない状況が発生しているのです。

→ 住宅ローン控除(減税)の仕組みや適用条件をわかりやすく解説!結局いくら戻るのか上限を含めてシミュレーションして計算する。

例えばあなたが1億円を保有していたとします。この状態で7000万円の物件を購入したとすると、手元に現金は3000万円しか残りません。

一方、ローンで購入すれば手元のキャッシュは1億円残ります。

この差額の7000万円を年率0.475%で調達し、運用したとすると大きなリターンを産むことができます。住宅ローン控除を考えると0%で調達したと考えても差し支えありません。

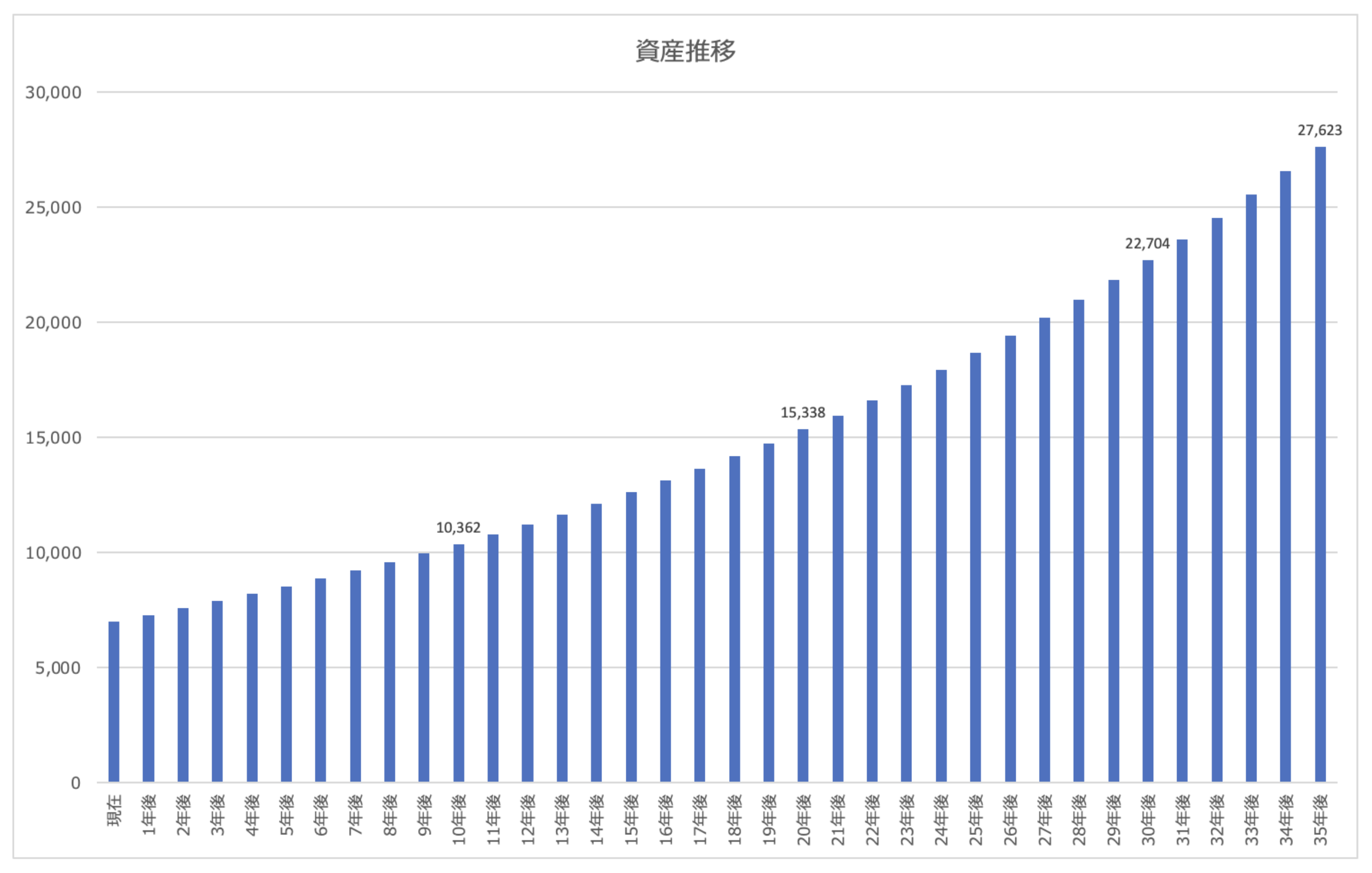

現在、全世界の平均的な運用リターンは4%とされています。7000万円を4%で運用することができれば以下の通り資産は増えています。

| 資産推移 | |

| 現在 | 7,000万円 |

| 10年後 | 1億362万円 |

| 20年後 | 1億5,338万円 |

| 30年後 | 2億2,704万円 |

| 35年後 | 2億7,623万円 |

10年後には1億円を超え、20年後には1億5000万円を超え、30年後には2億円をゆうに超えていきます。

キャッシュで購入してしまうということは、これだけの資産運用による蓄財の機会損失を負うことになるのです。

潤沢なキャッシュを保有している場合は、変動金利で借りておいて仮に金利が跳ね上がるような有事が発生したらキャッシュで返済するという二面戦略を取るのが最も合理的です。

超低金利でまとまった資金を調達できるという機会を手放すのは勿体ないのです。

年収毎にいくらまで住宅ローンは組めるのか?年収1000万円ならいくら借りれる?

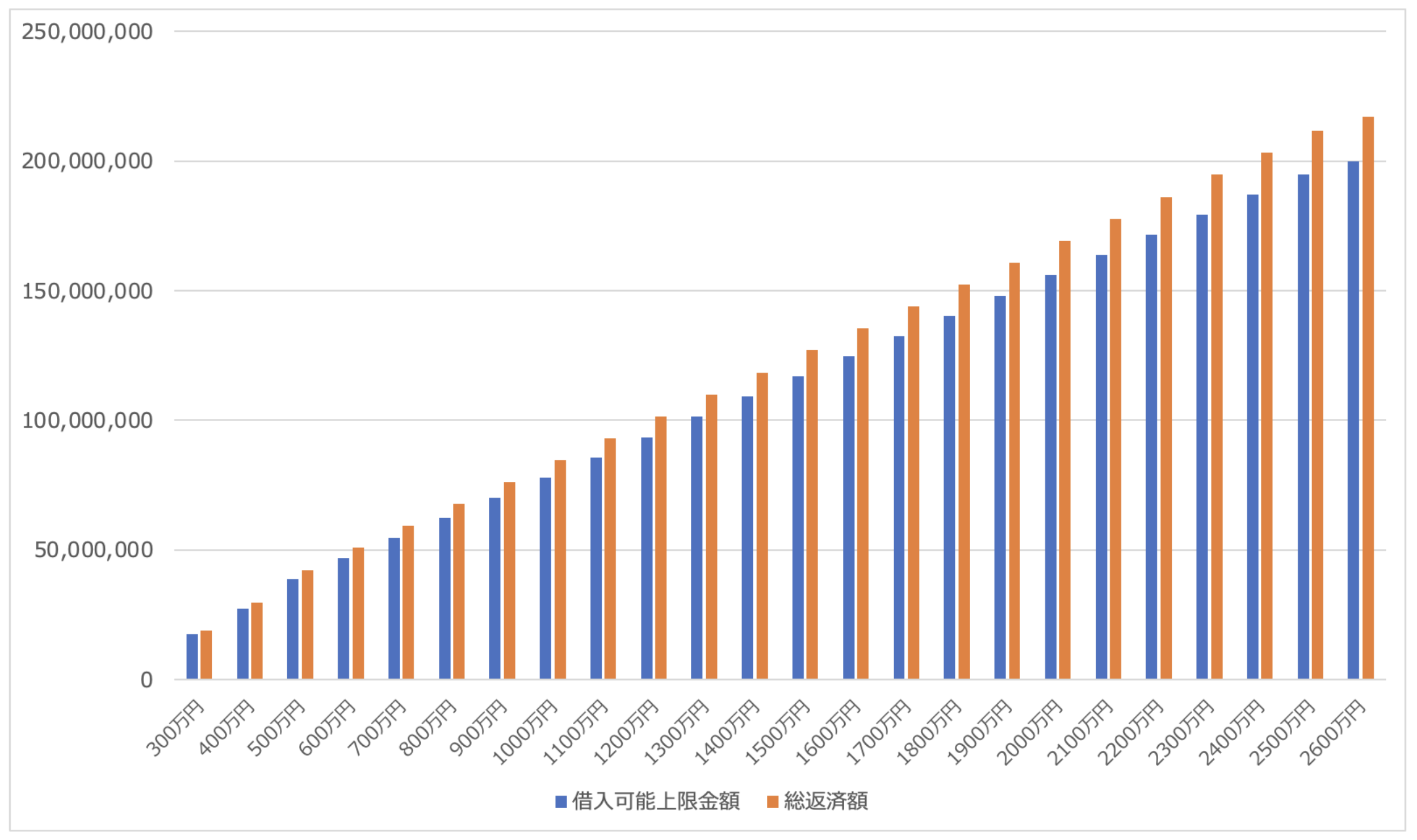

最も借入金を多く借りることができる以下の条件で設定します。

| 返済期間 | 35年 |

| 返済方法 | 元利均等返済 |

| 金利 | 変動金利型 |

年収毎に最も借りることができる金額をシミュレーションサイトの結果を元にまとめたものが以下となります。

また、当然同じ年収であっても自営業、中小企業、上場大企業では信用力も異なります。当然、上場大企業勤務が最も信用力が高く借りることができる資金は大きくなります。

→個人事業主・自営業は住宅ローンが通らない?不利なポイントを着実に潰し希望物件を入手しよう。

おそらくSMBCのシミュレーションサイトは信用力の高い企業勤務を前提としていることは頭に入れておきましょう。

| 借入可能上限金額 | 総返済額 | |

| 300万円 | 17,500,000 | 18,998,280 |

| 400万円 | 27,200,000 | 29,528,940 |

| 500万円 | 38,900,000 | 42,230,580 |

| 600万円 | 46,700,000 | 50,698,620 |

| 700万円 | 54,500,000 | 59,166,240 |

| 800万円 | 62,300,000 | 67,634,280 |

| 900万円 | 70,100,000 | 76,101,900 |

| 1000万円 | 77,900,000 | 84,569,940 |

| 1100万円 | 85,700,000 | 93,037,980 |

| 1200万円 | 93,500,000 | 101,505,600 |

| 1300万円 | 101,300,000 | 109,973,640 |

| 1400万円 | 109,100,000 | 118,441,260 |

| 1500万円 | 116,900,000 | 126,909,300 |

| 1600万円 | 124,700,000 | 135,377,340 |

| 1700万円 | 132,500,000 | 143,844,960 |

| 1800万円 | 140,300,000 | 152,313,000 |

| 1900万円 | 148,100,000 | 160,780,620 |

| 2000万円 | 155,900,000 | 169,248,660 |

| 2100万円 | 163,700,000 | 177,716,700 |

| 2200万円 | 171,500,000 | 186,184,320 |

| 2300万円 | 179,300,000 | 194,652,360 |

| 2400万円 | 187,100,000 | 203,119,980 |

| 2500万円 | 194,900,000 | 211,588,020 |

| 2600万円 | 200,000,000 | 217,124,880 |

年収1200万円あれば1億円借りることができるということになりますね。周りのエリートサラリーマン達が借り入れているローンの金額と整合性があります。

ただ、これはあくまで借りれる限度額のシミュレーションです。上限いっぱいまで借りると資金計画が非常に難しくなります。

次の項目では現実的な返済可能額から現実的な借り入れ額の目安について見ていきたいと思います。

現実的な借入可能金額を見積もろう!

では実際に借り入れるのに適したローンの金額について見ていきましょう。

各年収の手取りと返済に充当出来る金額を算出

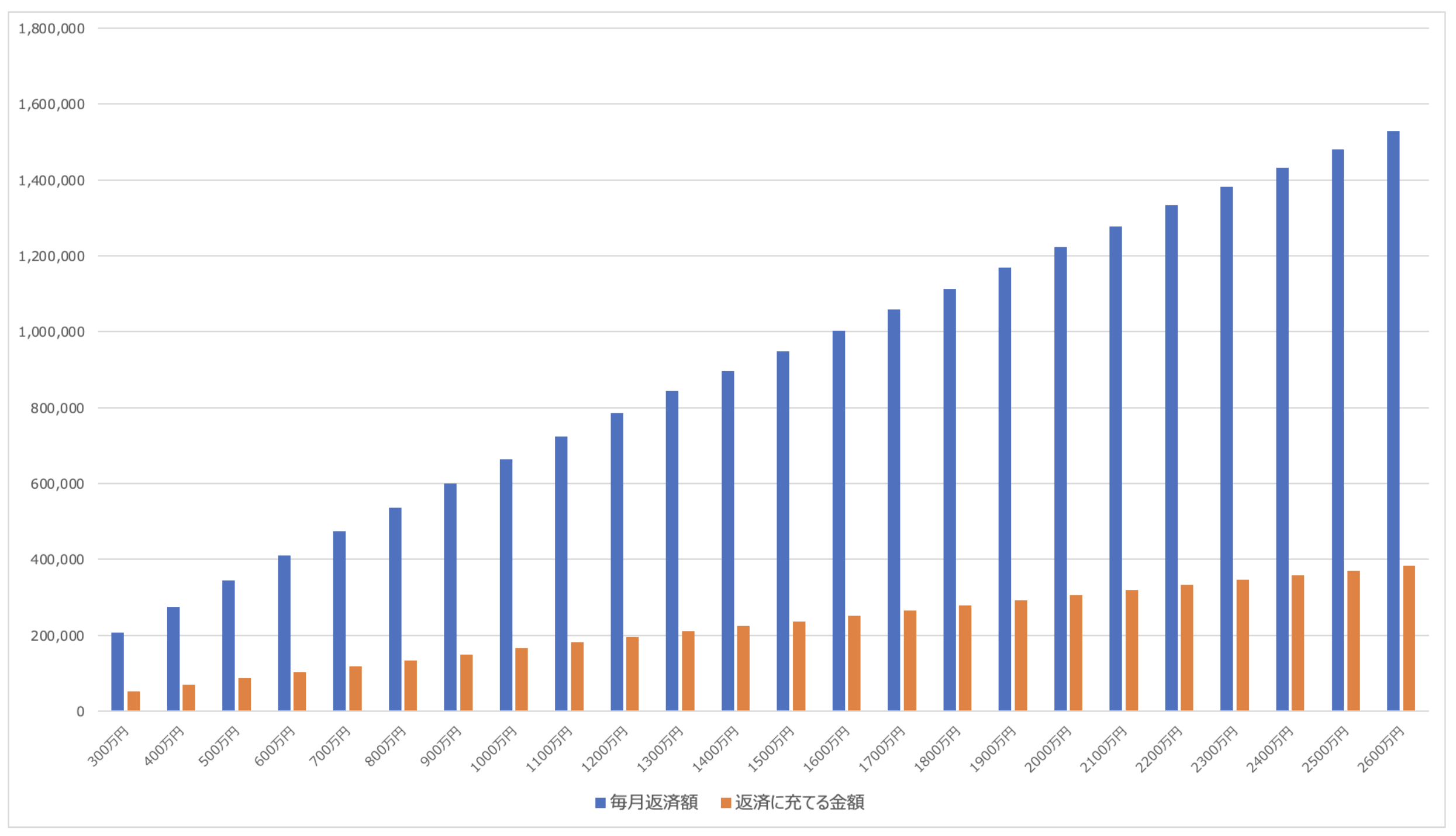

では先ほどの借り入れ上限額での毎月の返済額を見ていきましょう。40歳以上65歳未満で東京都で扶養人数を2人を手取り算出の条件とします。

ボーナスなどを均して平均した月額手取り額を算出しています。

また返済に充てる金額は手取りの4分の1として算出しています。手取りの3分の1と一般に言われますが、金利が上昇するリスク等を勘案して4分の1としています。

| 毎月返済額 | 返済に充てる金額 | |

| 300万円 | 207,454 | 51,864 |

| 400万円 | 275,759 | 68,940 |

| 500万円 | 345,211 | 86,303 |

| 600万円 | 409,950 | 102,488 |

| 700万円 | 473,589 | 118,397 |

| 800万円 | 535,454 | 133,864 |

| 900万円 | 599,820 | 149,955 |

| 1000万円 | 663,335 | 165,834 |

| 1100万円 | 724,181 | 181,045 |

| 1200万円 | 785,301 | 196,325 |

| 1300万円 | 843,409 | 210,852 |

| 1400万円 | 895,983 | 223,996 |

| 1500万円 | 948,556 | 237,139 |

| 1600万円 | 1,003,480 | 250,870 |

| 1700万円 | 1,058,404 | 264,601 |

| 1800万円 | 1,113,328 | 278,332 |

| 1900万円 | 1,168,253 | 292,063 |

| 2000万円 | 1,223,177 | 305,794 |

| 2100万円 | 1,278,101 | 319,525 |

| 2200万円 | 1,333,025 | 333,256 |

| 2300万円 | 1,382,646 | 345,662 |

| 2400万円 | 1,431,650 | 357,913 |

| 2500万円 | 1,480,654 | 370,164 |

| 2600万円 | 1,529,659 | 382,415 |

年収1000万円で月間のローン返済額が16万5000円というのは非常に納得感がある数値ではないでしょうか。

年収2000万円で月間のローン返済額は30万円という現実的な水準となっています。

元利均等返済から逆算した現実的な借り入れ額とは?

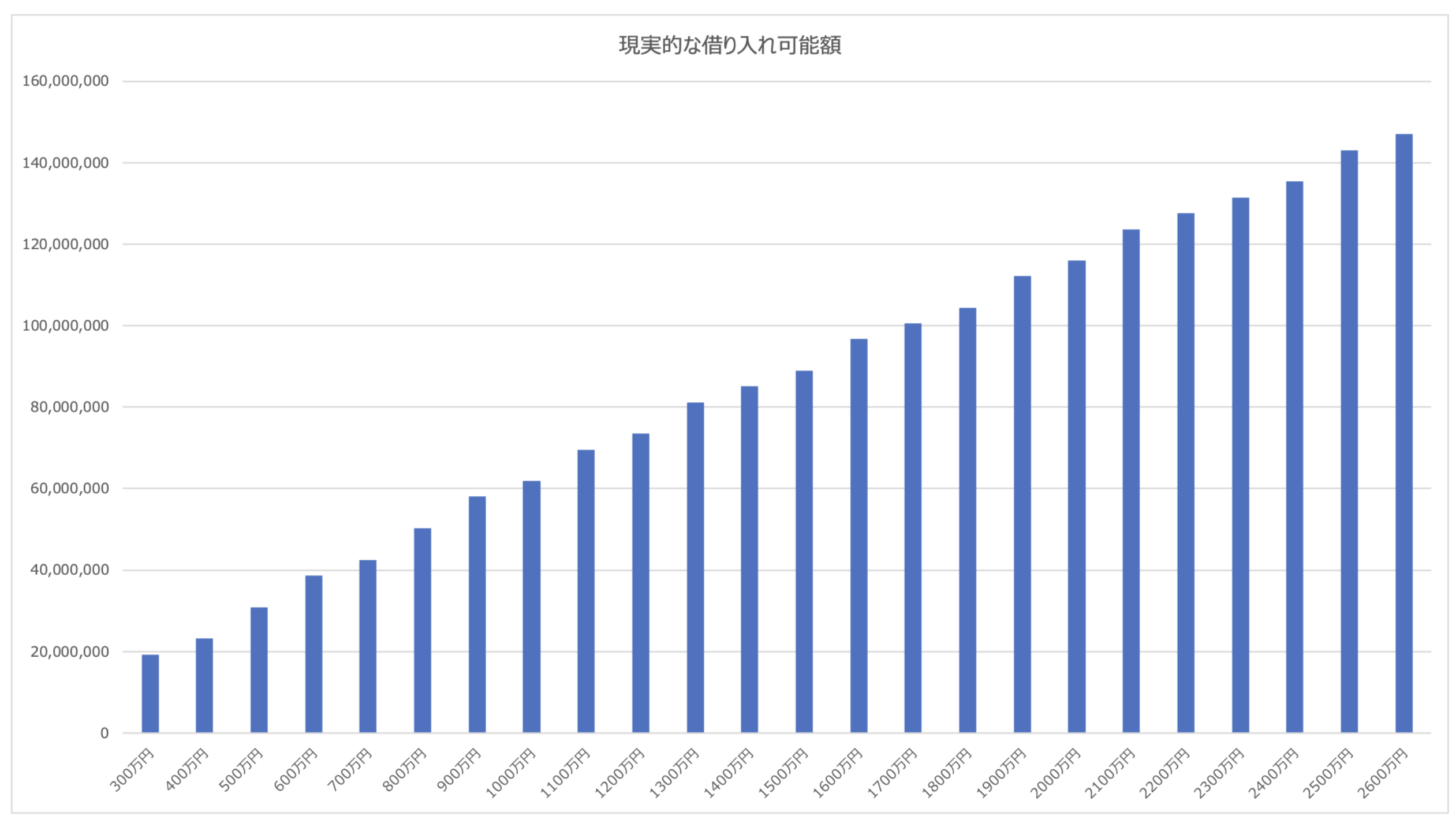

上記の返済に充てることができる金額を元利均等返済を前提として逆算した現実的な借り入れ金額の推移は以下となります。

計算の過程で小数点以下は逆算できない仕様となっていますので、切り捨てた上で逆算しています。

例えば返済に充てることができる金額が54,000円の場合は50,000円として算出しています。

| 毎月返済額 | 返済に充てる金額 | 借り入れ可能額 | |

| 300万円 | 207,454 | 51,864 | 19,300,000 |

| 400万円 | 275,759 | 68,940 | 23,200,000 |

| 500万円 | 345,211 | 86,303 | 30,900,000 |

| 600万円 | 409,950 | 102,488 | 38,600,000 |

| 700万円 | 473,589 | 118,397 | 42,500,000 |

| 800万円 | 535,454 | 133,864 | 50,200,000 |

| 900万円 | 599,820 | 149,955 | 58,000,000 |

| 1000万円 | 663,335 | 165,834 | 61,800,000 |

| 1100万円 | 724,181 | 181,045 | 69,600,000 |

| 1200万円 | 785,301 | 196,325 | 73,500,000 |

| 1300万円 | 843,409 | 210,852 | 81,200,000 |

| 1400万円 | 895,983 | 223,996 | 85,100,000 |

| 1500万円 | 948,556 | 237,139 | 88,900,000 |

| 1600万円 | 1,003,480 | 250,870 | 96,700,000 |

| 1700万円 | 1,058,404 | 264,601 | 100,500,000 |

| 1800万円 | 1,113,328 | 278,332 | 104,400,000 |

| 1900万円 | 1,168,253 | 292,063 | 112,100,000 |

| 2000万円 | 1,223,177 | 305,794 | 116,000,000 |

| 2100万円 | 1,278,101 | 319,525 | 123,700,000 |

| 2200万円 | 1,333,025 | 333,256 | 127,600,000 |

| 2300万円 | 1,382,646 | 345,662 | 131,500,000 |

| 2400万円 | 1,431,650 | 357,913 | 135,400,000 |

| 2500万円 | 1,480,654 | 370,164 | 143,100,000 |

| 2600万円 | 1,529,659 | 382,415 | 147,000,000 |

年収1600万円〜年収1700万円で1億円借りるのが妥当であるという結果ですね。筆者としても非常に納得感がある数値です。

年収が高くなると税率が高くなるので手取りの伸びは鈍化するので、高すぎるローンを負うのは生活を圧迫してしまうからです。

まとめ

本日のポイントを纏めると以下となります。

今回のポイント

- 元利均等返済は元金均等返済に比べて借り入れ可能額が大きくなる

- 変動金利型の金利は異次元に低く住宅ローン控除を含めると逆ザヤとなる程に魅力的な水準

- キャッシュで購入できたとしても住宅ローンを活用するのが合理的な選択肢

- 借り入れ上限まで借りると資金計画が厳しくなる可能性がある

- 保守的に見積もって借り入れ金額を設定しよう