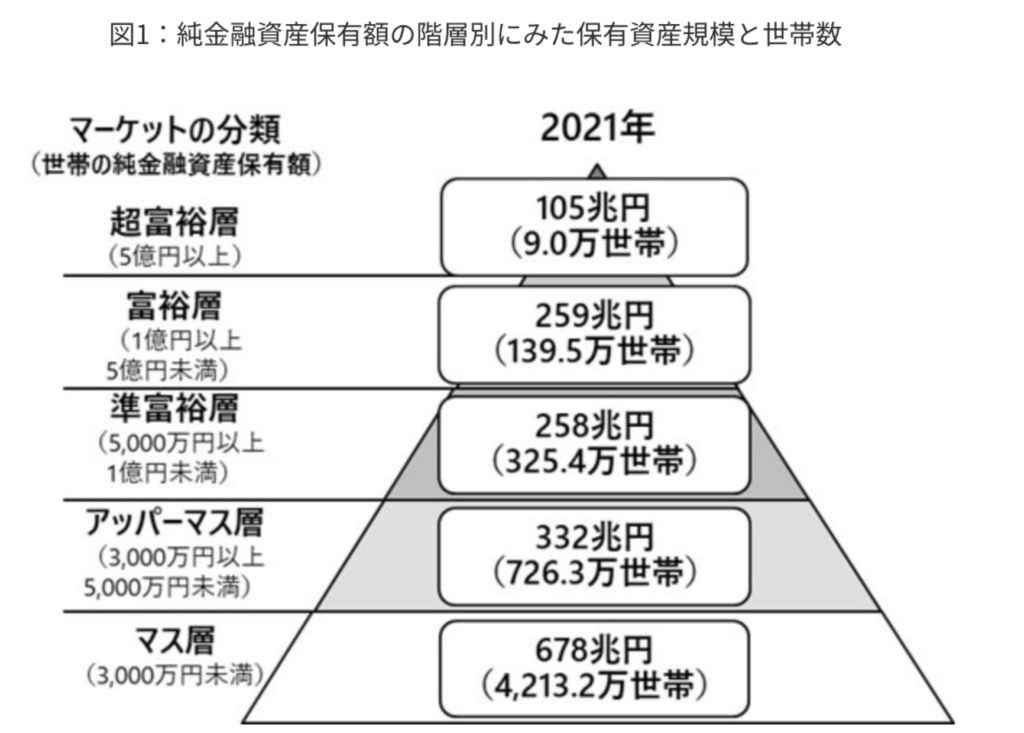

「6000万円」に資産が到達する人というのは非常に少ないです。

野村総研の富裕層ピラミッドを見ても、5000万円以上の資産がある人を準富裕層と呼びます。

準富裕層世帯は日本で5402万世帯の内、約350万世帯。上位約8.7%です。

野村総研

100人いたら8、9人しかいない水準です。しかし、思ったよりいますよね。

「6000万円」の資産でそもそも完全リタイアは可能なのでしょうか?検証していきたいと思います。

Contents

そもそものリタイアの基準とは?

リタイアといってもいくつか種類があります。

- 完全リタイア(FIRE)

- セミリタイア

- ミニリタイア

上記が代表的なリタイアの種類でしょう。

「完全リタイア」はその呼び名の通り仕事を全くせず資産運用の収益のみ、もしくは資産を崩しながら生活するものです。

「セミリタイア」は高い給与で忙しい仕事をするのはやめて、資産運用をしながらアルバイトなど短時間だけ働いて生活費を賄っていくというスタイルになります。

筆者個人的には少し中途半端な気がします、偏見でしかないのですが。裕福になれる可能性のあるまとまった資金があるので、中途半端なところで妥協しなくても良いのではないかと思ってしまいます。

「ミニリタイア」は、期間限定でリタイアするというものです。

例えば年の半年は働いて、残りの半年は休暇を取るというような生活スタイルです。

これは、フリーランスなどでないと厳しい気がしますね。

日本の企業でこのような生活スタイルが許される時代が来ることを筆者も切望しています。

しかしCOVID-19でリモートワークを実施したにも関わらず、結局は出社が正義となってしまったように思います。

それでは、それぞれのリタイアを6000万円で実現可能なのかどうかを見ていきましょう。

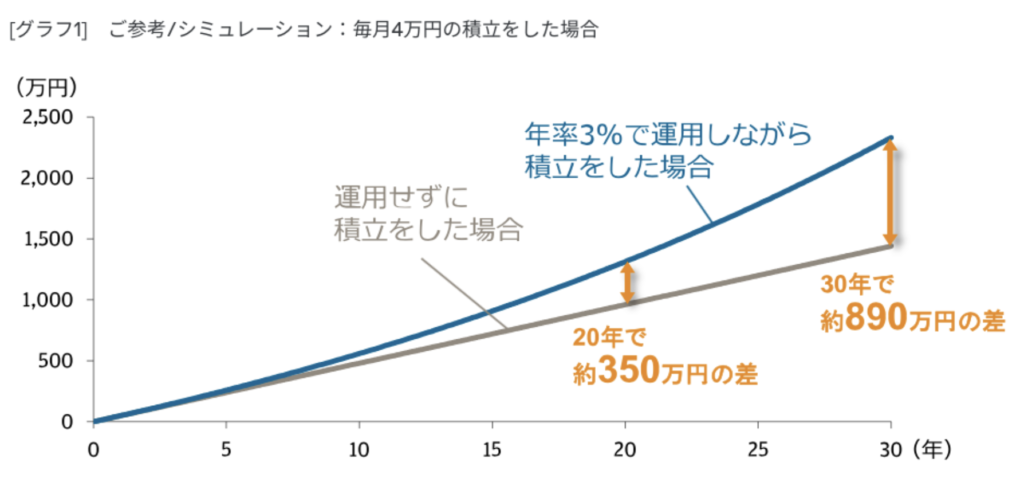

一般的なリタイアは運用利回り3%を前提に考える

その前に、またまた前提知識となるのですが、運用利回りは「3%」で想定するのが通常です。

保守的な数字ですが、これくらいの運用は難易度が高くなく、またリスクも低いです。

年率3%の運用は日本銀行の物価目標2%に備えるというという意味で目標とする数字です。

年率3%程度であれば、米国の配当貴族銘柄に投資をすれば達成可能な水準となります。

コラム:配当貴族銘柄とは?

配当貴族銘柄というのは25年以上連続で増配を実施している銘柄です。

日本には花王しか存在していませんが、米国には数多くの配当貴族が存在しています。

皆さんがよくご存知のP&GやMcDonald、コカコーラなども配当貴族銘柄です。

配当貴族に投資をすれば、株価は仮に下落しても毎年受け取る配当金を増やしていくことができます。

7年年安定したリタイア生活を送るという観点では適した投資先ということができるでしょう。以下が配当貴族銘柄です。

分散投資を行うことで3%-4%の配当利回りを確保することが可能となります。

| 銘柄名 | ティッカー | 配当利回り |

| AT&T Inc | T | 7.1% |

| Exxon Mobil | XOM | 5.5% |

| Chevron | CVX | 5.0% |

| International Business Machine | IBM | 4.7% |

| Abbvie Inc | ABBV | 4.5% |

| Consolidated Edison | ED | 4.3% |

| People United Financial | PBCT | 4.2% |

| Reality Income Corp | O | 4.2% |

| Amcor Plc | AMCR | 4.1% |

| Walgreen Boots Alliance | WBA | 3.9% |

| Federal Realty Investment Trust | FRT | 3.6% |

| Franklin Resources | BEN | 3.5% |

| Kimberly-Clark Corp | KMB | 3.4% |

| Cardinal Health | CAH | 3.4% |

| Leggett & Platt | LEG | 3.3% |

| Coca-Cola | KO | 3.1% |

| 3M Co | MMM | 3.0% |

| Pepsico | PEP | 2.9% |

| Essex Property | ESS | 2.8% |

| Clorox | CLX | 2.6% |

| Atmos Energy | ATO | 2.6% |

| Procter & Gamble | PG | 2.6% |

参照:マネックス証券

配当貴族は堅実な投資ではあるのですが、堅実な投資とは高利回りではないということでもあります。

筆者が配当貴族で運用するのであれば、資産が5億円程度あったら手を出すかもしれません。

6000万円程度で配当貴族に舵を切ってしまうと、税効率なども含め資産効率があまりにも悪いです。

関連)資産5億円あれば裕福なリタイア生活は可能?何年暮らせる?超富裕層に向けた資産運用法を含めて解説!

6000万円の3%運用利回り

6000万円を3%で運用すると180万円となります。計算式は簡単ですね。

60,000,000×3%=1,800,000 円

税率は20.315%なので1,800,000×(100% - 20.315%)=1,434,330円が必要となってきます。

これを月々の生活費で考えると、1,434,330円÷12ヶ月=119,527円です。

さて、生活費12万円程度でリタイアは可能なのでしょうか?

この点について次項で考察していきたいと思います。

一般的な子育て世帯の年間生活費

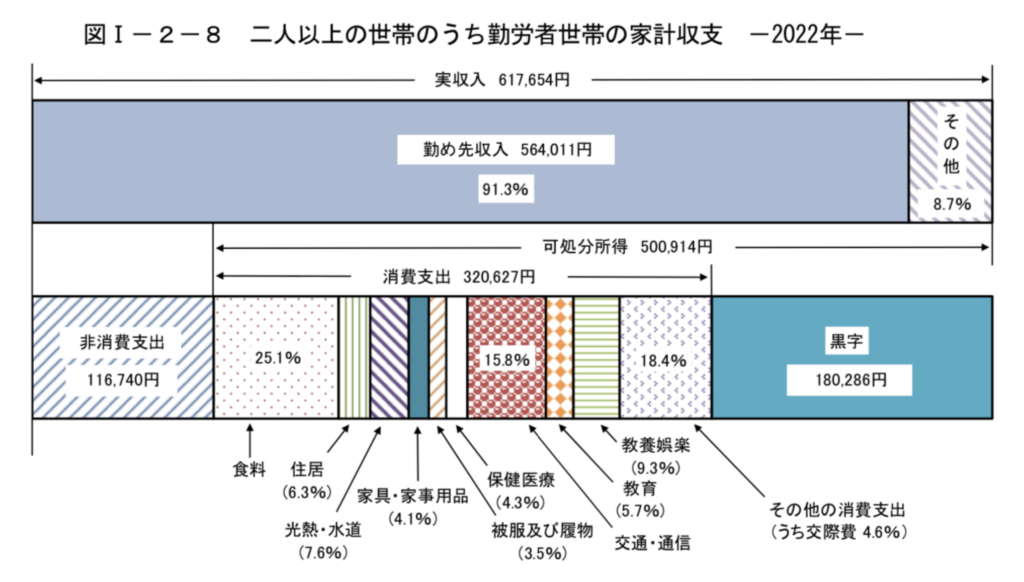

これは、総務省があの世間を賑わせた「老後2000万円問題」の資料の中で出しています。

当然、国民全員に当てはまるものではありませんが、このような基準をしっかり作り国民に公表している政府は正しいことをしていると筆者は思います。

さて、二人以上世帯の消費支出ですが以下の通りに大別されます。

()は2021年版の数値です。インフレの影響を実感しますね。2023年は更に生活費が高くなっていることが想定されます。

消費支出:320,627円 (309,469円)

非消費支出:116,740円 (112,634円)

合計: 437,367円(422,103円)

非消費支出は税金や健康保険料や生命保険などですね。

ただ、上記の金額をブレイクダウンしていくと明らかにおかしい項目が多く存在しています。

例えば、住居費ですね。上記の図では住居費は19,806円という現実的に不可能な数値となっています。

他にも教育費が19,187円というのも違和感しかありませんね。

持ち家でありかなり最低限の生活で設計されていますが現在は日本もインフレに晒されており、もはやこのデータをあてにするのは危険です。

これらの数値を現実的な数値に直したものが以下となります。子供は2人の4人家族で概算しています。

非消費支出は働かなければ税金が安くなるので国民年金と健康保険の最低金額の合計26,000円と置き換えます。

| 項目 | 総務省数値 | 大都市圏 | 地方 |

| 食料 | 78,605 | 100,000 | 80,000 |

| 住居 | 19,806 | 150,000 | 80,000 |

| 水道・光熱 | 21,353 | 22,000 | 22,000 |

| 家具・家事用品 | 12,688 | 15,000 | 15,000 |

| 被服費 | 10,522 | 20,000 | 15,000 |

| 保険医療 | 12,998 | 15,000 | 15,000 |

| 交通・通信 | 49,515 | 50,000 | 50,000 |

| 教育 | 19,187 | 120,000 | 70,000 |

| 教養娯楽 | 27,543 | 30,000 | 30,000 |

| その他消費支出 | 57,252 | 100,000 | 60,000 |

| 税金等 | 112,634 | 26,000 | 26,000 |

| 月額合計 | 422,103 | 648,000 | 463,000 |

| 年間合計 | 5,065,236 約510万円 |

7,776,000 約780万円 |

5,556,000 約560万円 |

大都市では年間ベースで考えると780万円、地方でも560万円が必要になってきます。

都市部に住んでいる方からすると現実的な、少し節約した生活という感じの数値ではないでしょうか。

家賃は15万円に設定していますが、2023年の日本のインフレ率などを加味すると、本来は20万円程度に上がってもおかしくありません。

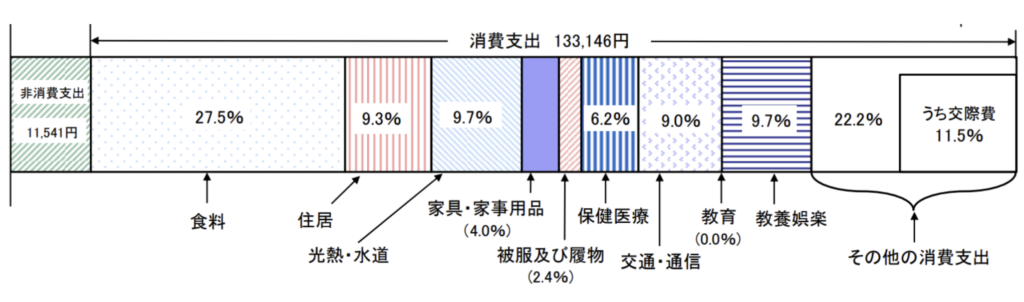

独身世帯の年間生活費

では独身世帯の場合はどうなるでしょうか?

総務省によって提供されている高齢独身世帯の家計収支を現役世代の大都市圏と現役世代の地方のデータとして読み替えたものが以下です。

| 総務省データ 老後単身世帯 |

現役世代 大都市圏 |

現役世代 地方 |

|

| 食料 | 36,615 | 70,000 | 50,000 |

| 住居 | 12,383 | 120,000 | 30,000 |

| 水道光熱 | 12,915 | 13,000 | 13,000 |

| 家具・家事用品 | 5,326 | 5,000 | 5,000 |

| 被服費 | 3,196 | 10,000 | 10,000 |

| 保険医療 | 8,255 | 8,000 | 8,000 |

| 交通通信 | 11,983 | 12,000 | 20,000 |

| 教養娯楽 | 12,915 | 20,000 | 10,000 |

| 交際費 | 15,312 | 30,000 | 20,000 |

| その他 | 14,247 | 20,000 | 15,000 |

| 税金等 | 11,541 | 16,000 | 16,000 |

| 合計(月額) | 144,687 | 324,000 | 197,000 |

| 合計(年額) | 1,736,244 約170万円 |

3,888,000 約390万円 |

2,364,000 約240万円 |

都会であれば年間390万円、地方であれば年間240万円という金額が必要になってきます。

生活費のまとめ

子育て世帯と独身世帯の年間生活費をまとめると以下となります。

| 項目 | 大都市圏 | 地方 |

| 子育て世帯年間生活費 | 780万円 | 560万円 |

| 独身年間生活費 | 390万円 | 240万円 |

東京などの大都市圏で子育てをするのは非常に大変なことなのです。

そして、これは大都市圏であり、「都心」にしてしまうと3段階くらいまたコストが上乗せでかかります。

しかし、リタイアするというのは妥協点を見つけることなので考えないようにしましょう。

月々の生活費を前提に考えると資産6000万円で可能なリタイアの形はあるのか?

「ミニリタイア」は可能か?

ミニリタイアに関してはあまりにも属人性が高すぎるため一概には言えません。

6000万円の3%の運用利回りは年間、税後で1,434,330円(約140万円)です。

つまり、運用以外で稼ぎ出さなければならない金額はそれぞれ以下となります。

| 項目 | 大都市圏 | 地方 |

| 子育て世帯年間生活費 | 780万円 | 560万円 |

| 資本所得 | 140万円 | 140万円 |

| 不足分 | 640万円 | 320万円 |

| 独身年間生活費 | 390万円 | 240万円 |

| 資本所得 | 140万円 | 140万円 |

| 不足分 | 250万円 | 100万円 |

ミニリタイアは半年は休暇、半年は働くという生活スタイルです。

地方の独身生活であればかなり現実的な数値ですが、「大都市圏の子育て世帯(780万円)」はさすがに諦めた方がいいですね。

ある意味わがままな生き方ではあるので仕方ありません。

どうしても諦められないのであれば、半年で640万円、手取りの稼ぎを出すことができるのであれば、ミニリタイアは可能です。

しかし、半年で640万円手取りとは年間で税前1950万円の年収を稼ぐ人と同じ働きを求めれているようなものです。

年収1950万円程度の稼ぐ力があり、半年休暇でも許可されるような勤務先が必要となります。かなり超人的な動きが求められます。

フリーランスとして案件を取っているなど特殊事情があれば可能かもしれませんが、この場合は永続性に問題ありですね。

明日案件がなくなる可能性もあるのです。フリーランスは本当に甘くありません。

しかも子育ても参加するとなったら・・・?

かなり現実的ではないですね。基本的には、大都市圏の子育て世帯で資産6000万円ではミニリタイアは厳しいでしょう。

関連

- 57歳〜58歳でいくらあれば早期退職して会社を辞められる?気ままにリタイア生活できる? 定年まで2年残して退職しよう!

- 50歳〜55歳で早期退職(=アーリーリタイア)をしたい!いくらあれば辞められる?貯金1億円あれば夫婦でリタイアが可能なのかを徹底検証!

「セミリタイア」は可能か?

セミリタイアは忙しい仕事を辞めて、アルバイトなど時短勤務で生活費を賄うというものでしたね。

上記と同様、6000万円の運用リターンと平均生活費の間の金額をアルバイトで賄います。

税後で640万円をアルバイトで賄うのは現実的ではありませんね。

月々税後で53万円程度のアルバイトとはどのようなものでしょうか?

真っ当なアルバイトで殆ど思い当たるものがありません。また地方の子育て世帯や、大都市圏の独身世帯でも難しくなってきます。

現実的には地方で独身の方のみがセミリタイアできる水準ですとなります。

「完全リタイア」は可能か?

もうすでにミニリタイアとセミリタイアが難しい時点で完全リタイアは不可能です。

働き、さらに資産を増やすしかありません。

目標とする資産はずばり2億円〜3億円!

では、いくらの資産があればリタイアすることが可能なのでしょうか?

運用利回り3%でさきほどの生活費をまかなうのに必要な金融資産は以下の通りとなります。

| 項目 | 大都市圏 | 地方 |

| ①子育て世帯年間生活費 | 780万円 | 560万円 |

| ②税前必要金額(①÷80%) | 975万円 | 700万円 |

| ③不足分(②÷3%) | 3億2500万円 | 2億3333万円 |

| A.独身年間生活費 | 390万円 | 240万円 |

| B.税前必要金額(A÷80%) | 487万円 | 300万円 |

| C.不足分(B÷3%) | 1億6233万円 | 1億円 |

しかし、あくまで上記は配当所得だけで資産を賄う前提で組み立てています。

子育てが終われば必要な資金も少なくなりますし、65歳以降は年金を受け取ることもできます。

元本を取り崩しながら65歳時点で1億円近くを保持するという観点でいうと最も難易度が高い大都市圏子育て世帯でも2億円あればリタイアは可能な水準といえるでしょう。

(関連) 完全リタイアは金融資産2億円あったら資産運用のみで可能?50歳〜60歳でFIREするための投資ポートフォリオのを紹介!

目標に向かって目指すべき利回りは7%〜10%

では6000万円を2億円とするために目指すべき利回りはいくらでしょうか?

筆者としては十分狙える水準である「7%〜10%」を設定したいと思います。

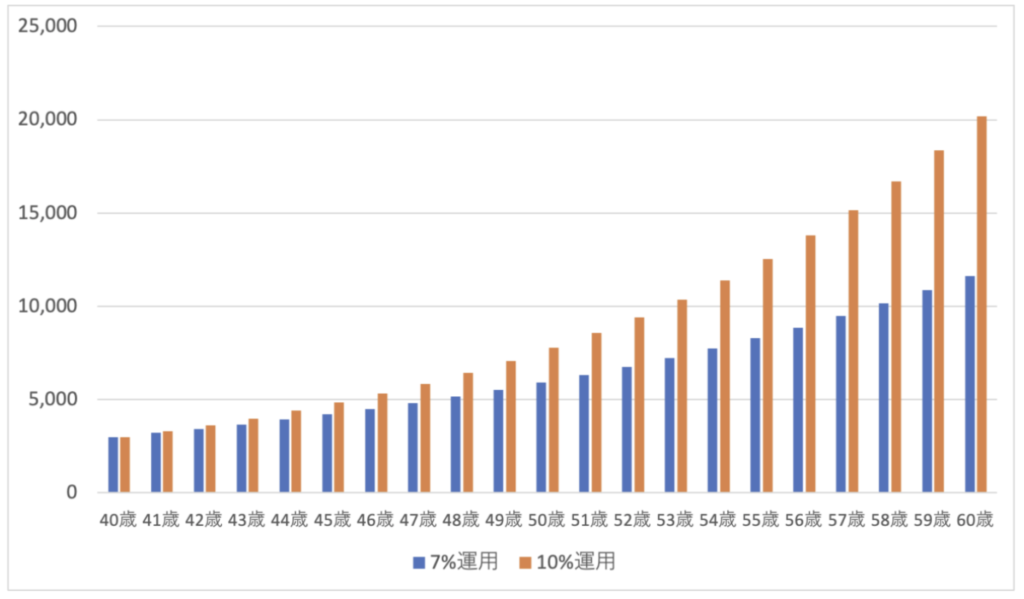

仮に毎年300万円ずつ追加投資しながら7%〜10%で運用した場合の資産の推移は以下となります。

7%で運用できた場合は13年後に、10%の場合は10年後に2億円を達成することができます。

→ 難易度は高い?個人投資家が目指すべき運用利回りは年利10パーセントが妥当?狙うべきリターンとおすすめの預け先を検証する。

| 7%運用 | 10%運用 | |

| 現在 | 6,000 | 6,000 |

| 1年後 | 6,741 | 6,930 |

| 2年後 | 7,534 | 7,953 |

| 3年後 | 8,382 | 9,078 |

| 4年後 | 9,290 | 10,316 |

| 5年後 | 10,261 | 11,678 |

| 6年後 | 11,301 | 13,176 |

| 7年後 | 12,413 | 14,823 |

| 8年後 | 13,603 | 16,635 |

| 9年後 | 14,876 | 18,629 |

| 10年後 | 16,238 | 20,822 |

| 11年後 | 17,696 | 23,234 |

| 12年後 | 19,255 | 25,887 |

| 13年後 | 20,924 | 28,806 |

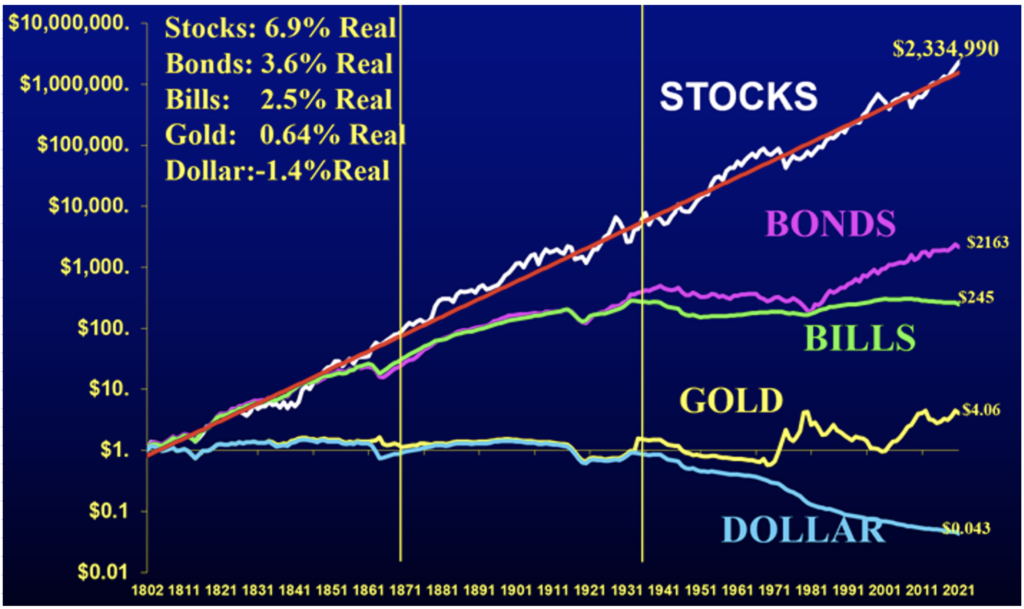

年利回り10%を目指すなら株式投資

古今東西、歴史的に最もリターンを狙えるアセットは株式投資です。

これはこのブログでも散々述べているように、歴史がそのリターンの高さを証明してしまっているからです。

株式の平均リターンはこの長い歴史で6.6%です。年々、株式の存在は世界中の市場でさらに大きくなっています。

米国株価指標で最も代表的な指数、S&P500のデータを見れば明白です。幾度もの暴落を乗り切りながら上昇してきています。

また、日本の株価指数の代表的存在の日経平均株価も見ていきましょう。

1987年に日本バブルが発生し、かなりのイレギュラーが発生してしまいました。

よってずっと右肩上がりというチャートではありませんが、それでもバブル崩壊後、時間をかけて右肩上がりに株価は推移しています。

昨今は日本の株式相場も規制がしっかりしており、日本バブルのようなことも起こる可能性は低くなっています。

2023年以降は少し急激に上げていますが、これは世界各国がインフレに対応して金融引き締めを行っている中です。

日本が唯一緩和を行い通貨安→株式市場上昇と「実力ではない」上げを見せています。

流石に世界一のインフレ国に日本がなってしまうのは、日本政府として恥と言える政策ですのでそろそろ利上げを期待したいところです。株式市場が上昇しても、インフレに賃金が追いついていないわけで、取り返しがつかないことになります。

[東京 2日 ロイター] - 2024年の円債市場は、日銀によるマイナス金利政策解除を意識し、序盤から金利に上昇圧力がかかる展開が想定される。ただ、日銀がその後プラス圏への利上げを実施できるかどうかについては市場参加者の見方が分かれており、年央以降は長期金利の上昇幅は限定的とみる向きが多い。

さて、株式市場全体での上昇幅は米国株には負けますが、個別株を見ていくと上昇相場の中で割安に放置され今後大きく株価が伸びるであろう銘柄が犇めき合っています。

つまり、株式市場全体でリターンを狙うのであれば、米国株の指数に連動する株を買う。個別株でハイリターンを狙うのであれば、日本の株式相場でわかりやすく割安で放置されている銘柄を拾う、などが選択肢となります。

しかし・・・個別株は難しいです。5年、10年と経験を積んでいかないとリターンを出すのは難しいです。

関連) 難易度は高い?個人投資家が目指すべき運用利回りは年利10パーセントが妥当?狙うべきリターンとおすすめの預け先を検証する。

そんなに甘くないのです。相場の世界は厳しいです。このような時は、思考を転換して、株式投資のプロに運用を任せることを第一に考えるべきです。

そうなってくると投資信託や、ヘッジファンドで運用することが必要になってきます。

投資信託で運用利回り10%は狙えるのか?

投資信託の過去のデータを見ましょう。

平均で10%程度のリターンが狙えるのであれば、投資信託は良い選択肢になります。

金融庁が毎年発表している最新版のデータを見てみましょう。

ちなみに投資信託には「アクティブ型」と「インデックス型」があります。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

インデックス型は上記で述べたようなS&P500、日経平均株価(or TOPIX)など株価指数に連動する運用を目指します。

S&P500のリターンが5%なら、購入したインデックス投信のリターンも5%になります。

アクティブ型は、上記の株価指数をアウトパフォームする運用を目指します。

インデックス投信は株価指数に組み入れられている株式銘柄をファンドの社員が組み入れていくだけの「作業」で運用をしています。

しかし、アクティブ投信は株価指数をアウトパフォームする積極的な運用が求められます。

つまり、在籍するプロのファンドマネジャーの腕次第でリターンが決まるということです。

さて、アクティブ型投信とインデックス型投信の運用リターンを5年累計でみていきましょう。

8%以上の運用を目指せるのであれば、ここに決まりです。

| 分類 | 5年累積 リターン平均(%) |

5年シャープ レシオ平均 |

| 全ファンド (パッシブ) |

22.6 | 0.4 |

| 全ファンド (アクティブ) |

9.7 | 0.2 |

| 国内株式 (パッシブ) |

40.0 | 0.5 |

| 国内株式 (アクティブ) |

30.9 | 0.4 |

| 先進国株式 (パッシブ) |

37.0 | 0.47 |

| 先進国株式 (アクティブ) |

12.0 | 0.23 |

| 新興国株式 (パッシブ) |

15.2 | 0.24 |

| 新興国株式 (アクティブ) |

12.8 | 0.20 |

| グローバル株式 (パッシブ) |

32.6 | 0.44 |

| グローバル株式 (アクティブ) |

8.2 | 0.17 |

インデックス型が5年累計リターン22.6%、これは年利回り4.15%に当たります。アクティブ型は5年累計リターン9.7%、年利回り1.84%です。

10%の利回りには到底届かず、投資信託という選択肢は厳しそうです。

ヘッジファンドで10%運用を目指す

投資信託は厳しいことがわかりました。これではまだ会社は辞められません。

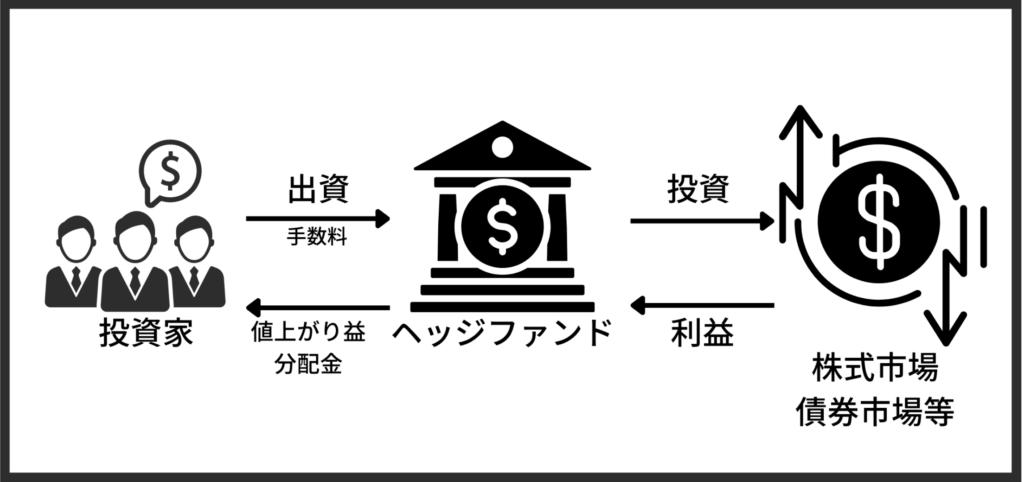

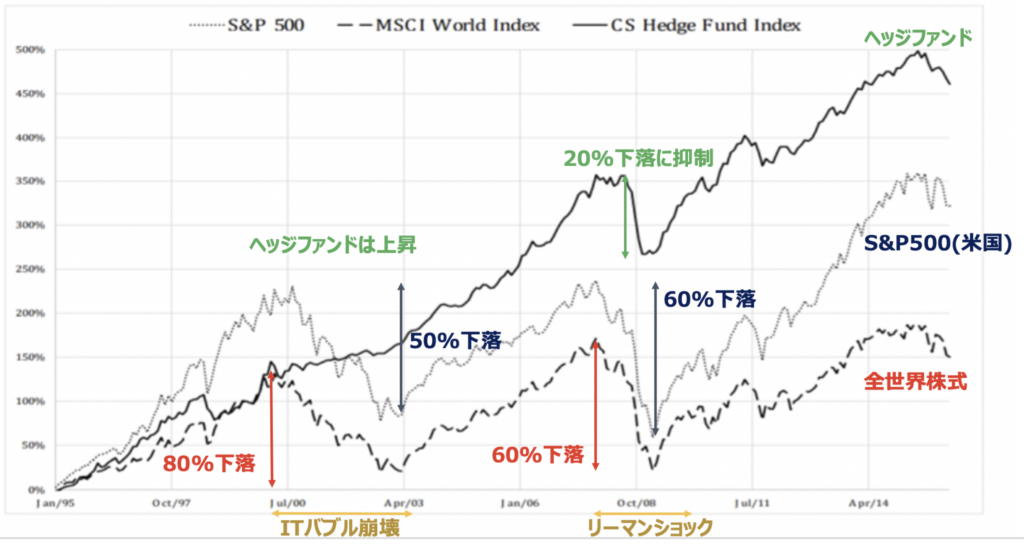

では、ヘッジファンドはどうでしょうか?ヘッジファンドとは、絶対収益型ファンドです。

どのような局面でも利益を狙うので下落局面でも損失を抑制又は回避して堅実にリターンをだしています。

投資信託とは手数料形態が大きく異なり、ファンドマネジャーの報酬は自身が相場で叩き出したリターンに依存します。

ヘッジファンドがなぜここまで投資信託よりもリターンが高いかというと、投資信託には致命的な構造的欠点が存在しているからです。

ここでは多くは語りませんが、以下の記事で解説していますので興味のある方は参考にしてみてください。

→ 大損で地獄なのはどっち?ヘッジファンドと投資信託の違いについてわかりやすく解説!私募ファンドと公募ファンドの代表格を比較する。

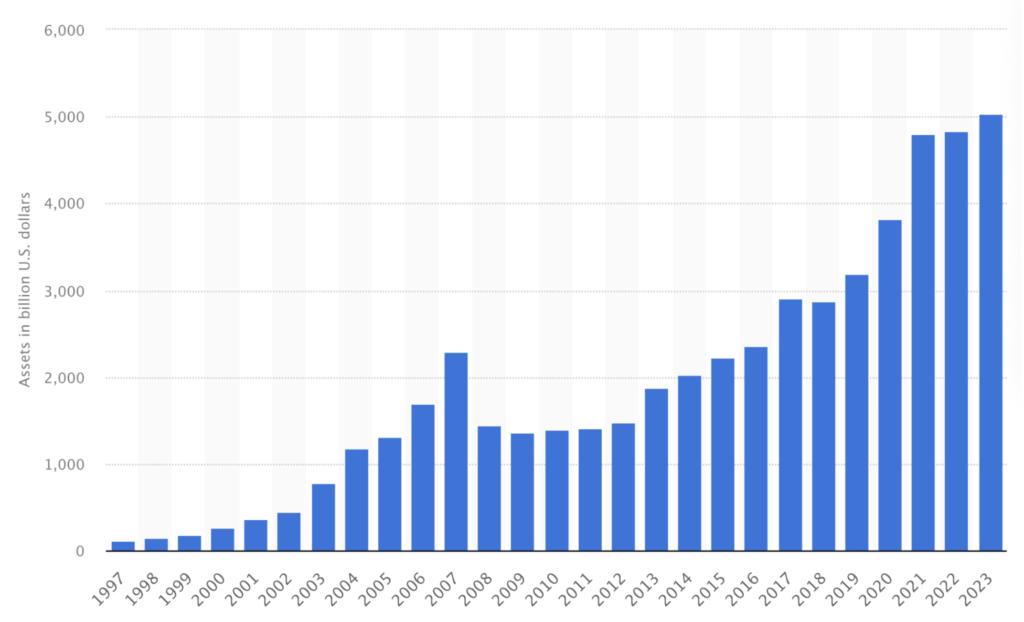

ヘッジファンドはそのリターンの高さから機関投資家や富裕層からも期待を集め、

運用残高はリーマンショック時を除いて右肩上がりに推移しています。

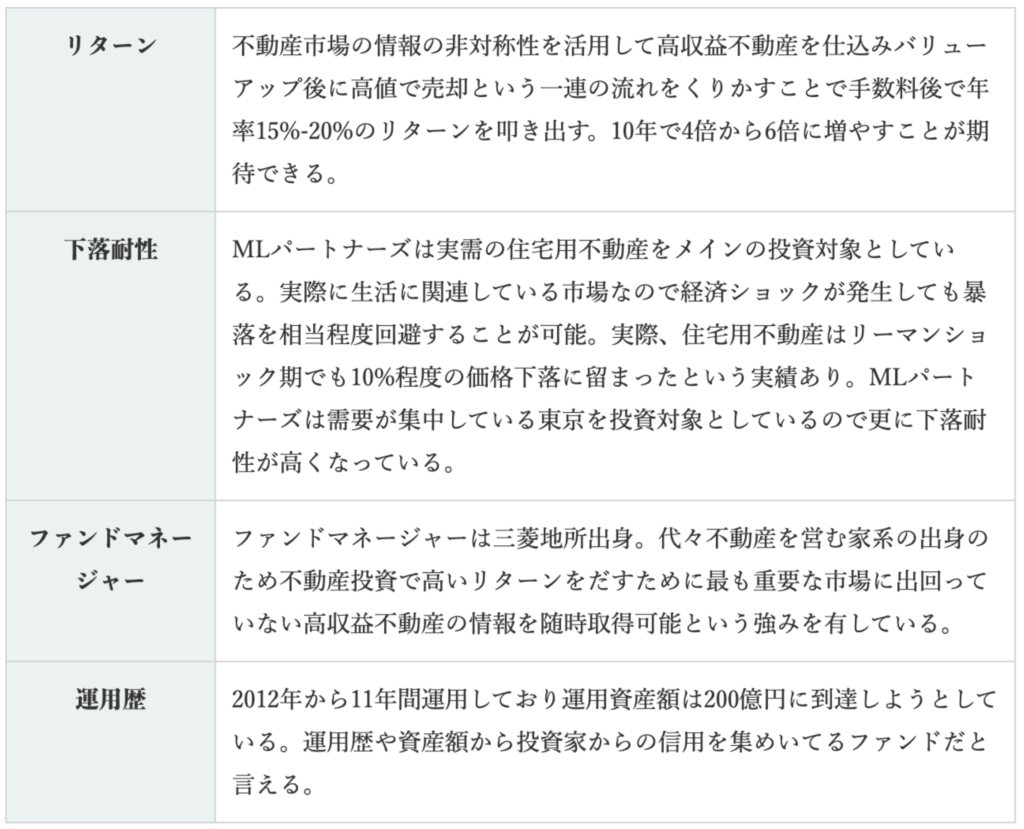

10%を超えるリターンを目指せるヘッジファンドを探してみてください。筆者は年利20%で複利で回せることが期待できるファンドに投資をしています。

以下の記事ではヘッジファンドを選ぶポイントも記載しています。

筆者が投資する国内ヘッジファンド「MLパートナーズ」とは?

ヘッジファンドはそれぞれ運用方針も異なり、そのため目指すリターンも変わってきます。

筆者が例えば運用しているMLパートナーズは独自のネットワークを活用して収益性の高い物件を回転売買して投資家ベースで年利20%程度のリターンが期待できる不動産型ヘッジファンドです。以下で概要をお伝えしています。

6000万円を20%で運用することができれば7年後には2億円に到達します。十分リタイアが射程圏内に入ってきている水準といえますね。

まとめ:もう少しだけ資産を増やすことも検討するのもありでは?

資産が6000万円あれば、2億円も十分に可能な水準となります。

2億円あれば趣味に思いっきり没頭したり、世界を色々と回ってみたりとセカンドライフが待っています。

6000万円で無謀なリタイアを行うのは時期尚早です。

そもそも、運用利回り次第で来年の生活が脅かされるかもしれないという心持ちでリタイアしても、それは幸せでしょうか?

ヘッジファンドで運用し労働で得たキャッシュをさらに運用に回す循環で、

総資産を増やし思いっきりリタイア生活を楽しめる基盤作りをすることをお勧めします。