「1億円」といえば誰しもが夢に見る金額ではないでしょうか?富裕層の基準も1億円というのが一般的ですね。ミリオネアと呼ばれたりもします。

しかし、1億円あればリタイアできるかというと都会に住みのであれば難しいというのが実情です。

インフレも進んで、1億円の価値は5年前の5000万円くらいになった気もします。

実際筆者も子育て世代なのですが、子育て世帯は多くの資金が必要となります。

実際、筆者も2億円近く資産を構築しましたが全く安心できていません。

裕福にリタイアするためには最低でも余裕のある2億円、できれば3億円は欲しいと実感しています。

今回の記事では以下のポイントについてお伝えしていきたいと思います。

お品書き

- 1億円/2億円/3億円あれば何年暮らせる?

- 結局リタイアするにはいくら必要?

- 1億円という大金を運用するために必要な考え方とポートフォリオとは?

1億円・2億円・3億円あったら何年暮らせるのか?

資産1億円〜2億円更に3億円というのは十分大きな資産です。しかし、65歳以前に1億円でリタイアするのは生活費を考えれば無謀です。

特に最近FIREブームの流行によって数千万円程度の資産でリタイアする若者をテレビでよく見ます。

申し訳ないのですが、彼らは数年もしたらリタイア継続が不可能なことに気づき労働市場に戻ってくるでしょう。

その時にはキャリアに穴が空いているので、以前の給与で雇用されるとも限りません。急いては事を仕損じるのです。

それでは1億円〜3億円の資産を保有している方は何年暮らすことができるのかという点について各ケースで算出していきたいと思います。

今回算出の元データとして活用するのは総務省家計調査報告(家計収支編)のデータとなります。

ちなみに年金を受け取った後の世帯であれば1億円であってもリタイアに十分すぎる金額なので以下は勤労世帯をベースに考えています。

最初に結果を纏めると以下の通りとなります。

| 勤労子育て世帯のケース | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

|

| 子育て世帯 | 1億円で暮らせる年数 | 12年 | 16年 | 19年 | 23年 |

| 2億円で暮らせる年数 | 25年 | 32年 | 38年 | 46年 | |

| 3億円で暮らせる年数 | 37年 | 49年 | 57年 | 69年 | |

| 子無し世帯 | 1億円で暮らせる年数 | 17年 | 22年 | 24年 | 30年 |

| 2億円で暮らせる年数 | 35年 | 45年 | 48年 | 60年 | |

| 3億円で暮らせる年数 | 53年 | 68年 | 73年 | 90年 | |

| 独身世帯 | 1億円で暮らせる年数 | 31年 | 45年 | 43年 | 62年 |

| 2億円で暮らせる年数 | 62年 | 90年 | 86年 | 125年 | |

| 3億円で暮らせる年数 | 93年 | 135年 | 129年 | 187年 |

では具体的な算定根拠についてみていきましょう。

子育て世帯の場合

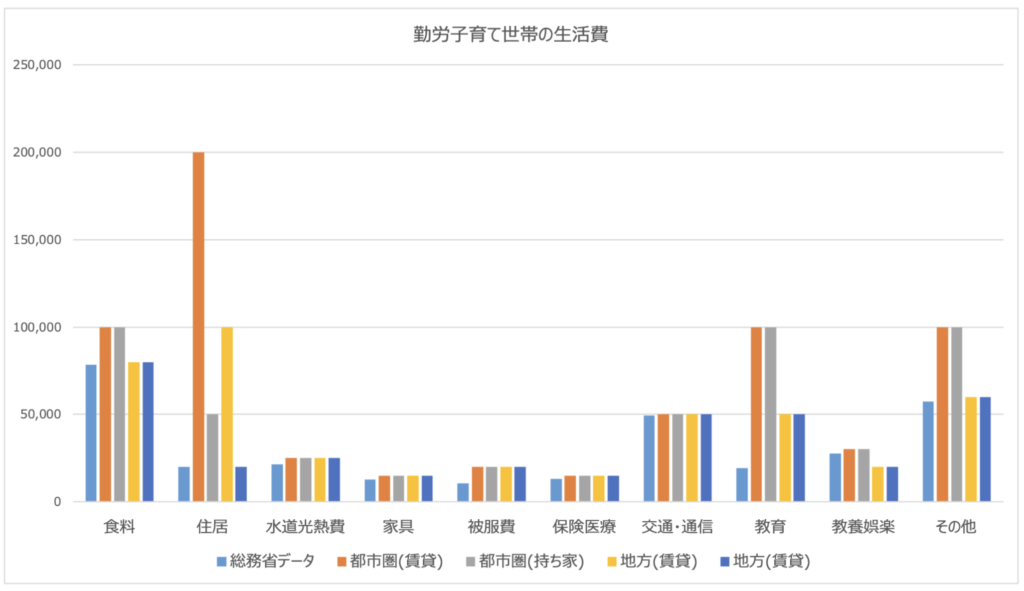

以下は勤労者世帯の地域別の消費支出です。

| 総務省データ | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (賃貸) |

|

| 食料 | 78,605 | 100,000 | 100,000 | 80,000 | 80,000 |

| 住居 | 19,806 | 200,000 | 50,000 | 100,000 | 20,000 |

| 水道光熱費 | 21,353 | 25,000 | 25,000 | 25,000 | 25,000 |

| 家具 | 12,688 | 15,000 | 15,000 | 15,000 | 15,000 |

| 被服費 | 10,522 | 20,000 | 20,000 | 20,000 | 20,000 |

| 保険医療 | 12,998 | 15,000 | 15,000 | 15,000 | 15,000 |

| 交通・通信 | 49,515 | 50,000 | 50,000 | 50,000 | 50,000 |

| 教育 | 19,187 | 100,000 | 100,000 | 50,000 | 50,000 |

| 教養娯楽 | 27,543 | 30,000 | 30,000 | 20,000 | 20,000 |

| その他 | 57,252 | 100,000 | 100,000 | 60,000 | 60,000 |

| 月額 | 309,469 | 655,000 | 505,000 | 435,000 | 355,000 |

| 年額合計 | 約370万円 | 約790万円 | 約610万円 | 約520万円 | 約430万円 |

全国平均をみると月間30万9469円となります。しかし明らかに住居や食料、教育費などを実態に合わせて調整したものが上記となります。

子供2人で東京で賃貸の場合は特にお金がかかりますね。

教育にお金をかける家の場合は更に上記の金額に月10万円はかかることを覚悟した方がよいです。

中学受験でも毎月10万円の塾代が必要になってくるのが東京の恐ろしいところです。

東京で子育てしている方なら分かると思いますが、妥当な数値ではないでしょうか?

各ケースで何年暮らせるかをまとめたものが以下となります。

| 勤労子育て世帯のケース | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

| 年額生活費 | 約790万円 | 約610万円 | 約520万円 | 約430万円 |

| 1億円で暮らせる年数 | 12年 | 16年 | 19年 | 23年 |

| 2億円で暮らせる年数 | 25年 | 32年 | 38年 | 46年 |

| 3億円で暮らせる年数 | 37年 | 49年 | 57年 | 69年 |

子無し勤労夫婦世帯の場合

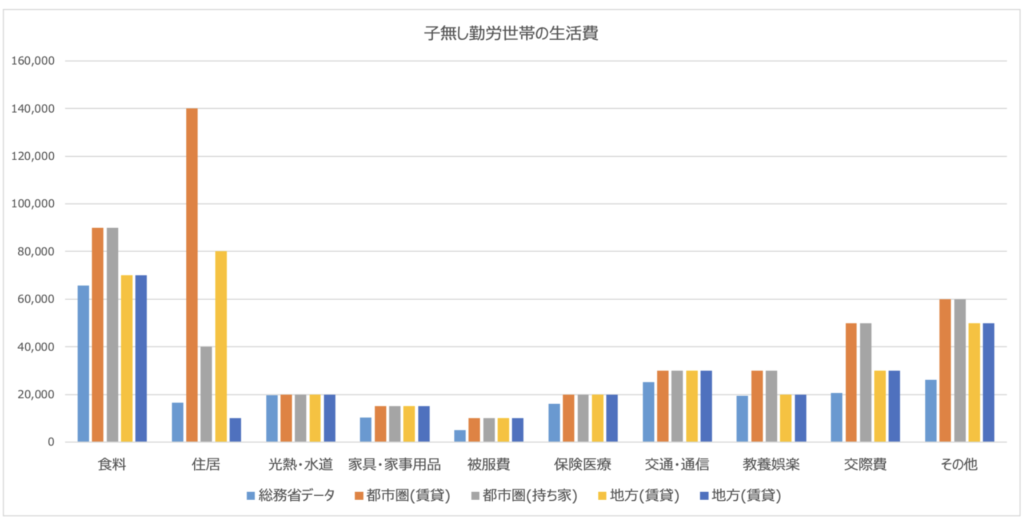

次は子供がいない世帯の収支についてみていきましょう。

| 総務省データ | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (賃貸) |

|

| 食料 | 65,760 | 90,000 | 90,000 | 70,000 | 70,000 |

| 住居 | 16,608 | 140,000 | 40,000 | 80,000 | 10,000 |

| 光熱・水道 | 19,526 | 20,000 | 20,000 | 20,000 | 20,000 |

| 家具・家事用品 | 10,324 | 15,000 | 15,000 | 15,000 | 15,000 |

| 被服費 | 4,938 | 10,000 | 10,000 | 10,000 | 10,000 |

| 保険医療 | 16,159 | 20,000 | 20,000 | 20,000 | 20,000 |

| 交通・通信 | 25,137 | 30,000 | 30,000 | 30,000 | 30,000 |

| 教養娯楽 | 19,301 | 30,000 | 30,000 | 20,000 | 20,000 |

| 交際費 | 20,648 | 50,000 | 50,000 | 30,000 | 30,000 |

| その他 | 26,034 | 60,000 | 60,000 | 50,000 | 50,000 |

| 月額 | 224,435 | 465,000 | 365,000 | 345,000 | 275,000 |

| 年額合計 | 約270万円 | 約560万円 | 約440万円 | 約410万円 | 約330万円 |

子供がいなくなった分のみ生活費がやすくなっています。

| 勤労子無し世帯のケース | 都市圏(賃貸) | 都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

| 年額生活費 | 約560万円 | 約440万円 | 約410万円 | 約330万円 |

| 1億円で暮らせる年数 | 17年 | 22年 | 24年 | 30年 |

| 2億円で暮らせる年数 | 35年 | 45年 | 48年 | 60年 |

| 3億円で暮らせる年数 | 53年 | 68年 | 73年 | 90年 |

独身の場合

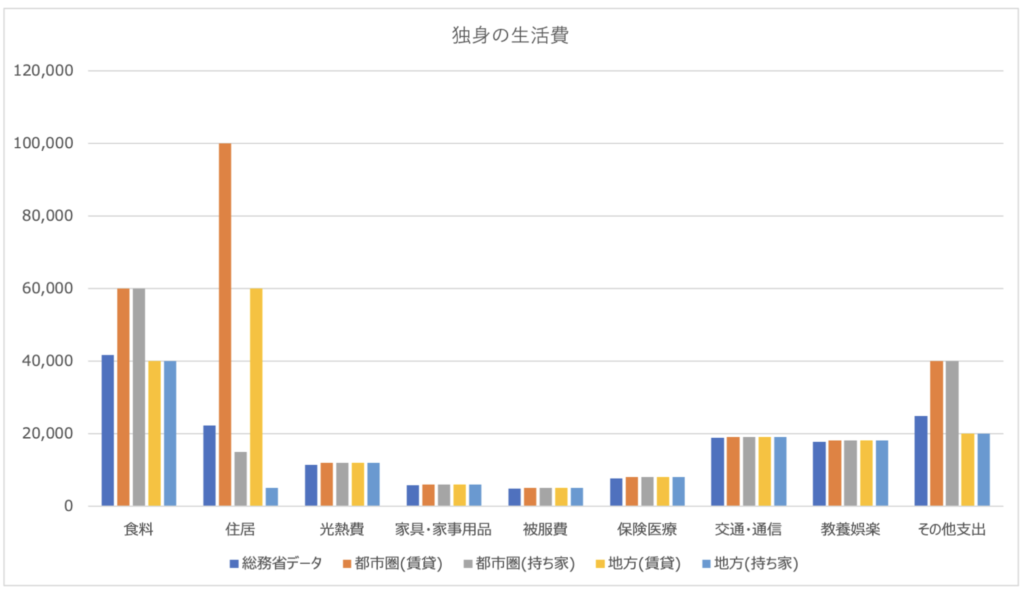

次は独身の場合について見ていきましょう。同じく総務省データを用いて算出していきます。

| 総務省データ | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

|

| 食料 | 41,731 | 60,000 | 60,000 | 40,000 | 40,000 |

| 住居 | 22,118 | 100,000 | 15,000 | 60,000 | 5,000 |

| 光熱費 | 11,383 | 12,000 | 12,000 | 12,000 | 12,000 |

| 家具・家事用品 | 5,830 | 6,000 | 6,000 | 6,000 | 6,000 |

| 被服費 | 4,843 | 5,000 | 5,000 | 5,000 | 5,000 |

| 保険医療 | 7,703 | 8,000 | 8,000 | 8,000 | 8,000 |

| 交通・通信 | 18,916 | 19,000 | 19,000 | 19,000 | 19,000 |

| 教養娯楽 | 17,654 | 18,000 | 18,000 | 18,000 | 18,000 |

| その他支出 | 24,860 | 40,000 | 40,000 | 20,000 | 20,000 |

| 月額 | 155,038 | 268,000 | 183,000 | 188,000 | 133,000 |

| 年額合計 | 約190万円 | 約320万円 | 約220万円 | 約230万円 | 約160万円 |

上記の結果をもとにした1億円で暮らせる年数は以下となります。

| 独身のケース | 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

| 年額生活費 | 約320万円 | 約220万円 | 約230万円 | 約160万円 |

| 1億円で暮らせる年数 | 31年 | 45年 | 43年 | 62年 |

| 2億円で暮らせる年数 | 62年 | 90年 | 86年 | 125年 |

| 3億円で暮らせる年数 | 93年 | 135年 | 129年 | 187年 |

結局、何億円あれば一生暮らせるのか?

では、結局何億円あれば一生暮らせるのか考えてみましょう。以下では配当や利息などを加味せずに、単純に取り崩した場合の金額を資産していきます。

子育て後と老後に必要な金額は?

先ほど考えたのは子育て現役世代です。子育てが終わってから定年までと、老後世代についても考えなれければいけません。

子育てが終わってから定年までは以下の数値が妥当ではないでしょうか?

| 子育て終了から定年まで | |

| 食料 | 70,000 |

| 住居 | 140,000 |

| 水道光熱費 | 21,400 |

| 家具 | 14,200 |

| 被服費 | 15,000 |

| 保険医療 | 13,900 |

| 交通・通信 | 30,000 |

| 教育 | 0 |

| 教養娯楽 | 29,600 |

| その他 | 60,000 |

| 合計 | 394,100 |

月間で約40万円で年間だと480万円となります。実際、筆者も子供が生まれる前は妻と二人で約500万円必要だったので違和感はありません。

65歳から100歳までの老後でどれだけ必要か見ていきましょう。

老後は住宅ローンも払い終えていますし消費支出も少なくなっていきます。また、年金ももらえるので全く必要な金額はことなってきます。

| 65歳から100歳まで | |

| 食料 | 60,000 |

| 住居 | 20,000(固定資産等) |

| 水道光熱費 | 21,400 |

| 家具 | 14,200 |

| 被服費 | 15,000 |

| 保険医療 | 13,900 |

| 交通・通信 | 30,000 |

| 教育 | 0 |

| 教養娯楽 | 29,600 |

| その他 | 30,000 |

| 消費支出合計 | 234,100 |

| 年金(国民年世帯) | 110,746 |

| 年金(厚生年金世帯) | 203,300 |

| 最終支出(国民年金世帯) | 123,354円 |

| 最終支出(厚生年金世帯) | 30,800円 |

国民年金世帯では月間123,354円、つまり年間148万円が必要となります。

厚生年金世帯では月間30,800円、つまり年間37万円が必要となります。

150万円を年間資本収入で賄うと考えると5000万円あれば十分可能ということになります。

5000万円を4%で配当金を受け取って税金を差し引いた後でも160万円を受け取ることができますからね。

世代別に一生暮らすために必要な金額を算出

今までの内容をまとめると以下となります。数値は丸めてあります。

| 子育て世代が必要な年間支出 | 年間780万円 |

| 子育て後退職までに必要な年間支出(55歳〜 | 年間480万円 |

| 老後に必要な金額(国民年金) | 年間150万円 |

| 老後に必要な金額(厚生年金) | 年間40万円 |

では100歳まで生きるとして各年齢毎に必要な金額をみていきます。

| 30歳 | 40歳 | 50歳 | |

| 子育て世代が必要な年間支出 | 1億9500万円 | 1億1700万円 | 3900万円 |

| 子育て後退職までに必要な年間支出 (55歳〜) |

4800万円 | 4800万円 | 4800万円 |

| 老後に必要な金額(国民年金) | 5250万円 | 5250万円 | 5250万円 |

| 老後に必要な金額(厚生年金) | 1400万円 | 1400万円 | 1400万円 |

| 合計(国民年金の場合) | 2億9550万円 | 2億1750万円 | 1億3950万円 |

| 合計(厚生年金の場合) | 2億5700万円 | 1億7900万円 | 1億100万円 |

30代の方であれば3億円、40代の方であれば2億円が必要になってくるという結果となります。

違和感のない金額ではないでしょうか?

東京で生活をしていくというのは非常に難易度が高いことなのです。

ただ、1億円を既に保有しているのであれば、案外2億円から3億円に到達することは難しくありません。

今までは資産形成の中心は本人の労働所得だったかもしれませんが、資産所得が大きなインパクトを発揮する水準になっているからです。

世代毎に完全リタイアするために必要な資産額とは?利息生活は資産がいくらあれば可能?

先ほどは完全に取り崩してリタイアする場合に必要な資産額についてお伝えしていきました。

| 子育て世代が必要な年間支出 | 年間780万円 |

| 子育て後退職までに必要な年間支出(55歳〜 | 年間480万円 |

| 老後に必要な金額(国民年金) | 年間150万円 |

| 老後に必要な金額(厚生年金) | 年間40万円 |

ではこれを20%の税金が差し引かれた後の税後の資本所得だけで賄う場合に必要な資産はいくらかを利回り毎に考えていきたいと思います。

つまり、いくらあればリタイアできるかということですね。

| 3% | 4% | 5% | |

| 子育て世代が必要な年間支出 | 3億2500万円 | 2億4300万円 | 1億9500万円 |

| 子育て後退職までに必要な年間支出(55歳〜 | 2億円 | 1億5000万円 | 1億2000万円 |

| 老後に必要な金額(国民年金) | 6250万円 | 4690万円 | 3750万円 |

| 老後に必要な金額(厚生年金) | 1700万円 | 1250万円 | 1000万円 |

少なくとも子育て中は1億円程度ではリタイアは考えない方が良さそうですね。

現役世代ではリタイアするためには3億円を目指していきたいところです。

そして、これはあくまでインフレが発生しない前提での数値です。2022年から世界中でインフレが発生し、日本でもインフレを実感している方がおおいでしょう。

資産運用を活用しながら3億円以上の資産構築を目指していきましょう!